老後資金を貯めていくために、どの金融商品を選択するかどうかだけではなく、どのような買い方にするのかということも重要になってきます。投資初心者にとって関心毎の1つは「損をするかどうか」です。確定でないにもかかわらず、その時の相場で一時的に損になる局面はよくあるもの。しかし、初心者は特に慣れておらず、損への耐性を持っている人は少ないのです。その点、ドルコスト平均法は精神衛生上健全で、長期資産形成に向いている方法といえます。今回はドルコスト平均法について説明していきます。

Contents

ドルコスト平均法とは

ドルコスト平均法とは、株などを買うときに定期的に一定額分だけ購入する方法です。毎回一定額分だけ購入しますので、高値の時は購入株数は少なくなり、安値の時は反対で多くなります。

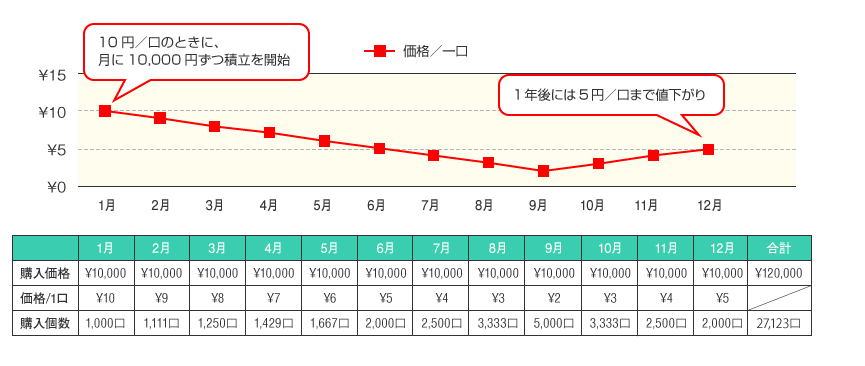

この図の場合、1月の時点では10,000円で1,000口購入することができました。そして、もっとも下がった9月では同じ10,000円でも5,000口購入することができます。1年間での購入総額は10,000円/月×12(か月)で合計120,000円。購入した総口数は27,123口です。この投資を12月で止めた場合、12月時点での価値は5円/口×27,123で135,615円となり、投資総額である120,000円を引いた15,615円を利益にすることができました。

ドルコスト平均法のメリット

ドルコスト平均法のように定期的に一定額を購入する方法と対極なのが、一括投資です。一括投資はあるタイミングにおいて一括で金融商品を購入する方法です。

ドルコスト平均法と一括投資でどちらが運用実績が良いかというと、実は必ずしもこちらが良い言い切れません。相場と参入するタイミングによって変わってしまうからです。それでもなお、ドルコスト平均法の方が良いという理由が4つあります。

・最初に資金を準備していないとしても投資に参加することができる

・買うタイミングで悩まなくても良い

・高値づかみのリスクが減り、購入単価が安定する

・価格変動の情報で混乱することがない

次項より順に解説していきます。

最初に資金を準備していないとしても投資に参加することができる

一括投資ではできないメリットが、初期投資がそれほどかからないということです。ある程度初期投資を持っているのであれば、投資方法は他にもあるかもしれませんが、ないのであればドルコスト平均法を使った積みたてを行っていくことは有効の一手だといえます。

買うタイミングで悩まなくても良い

投資をしたことがある人であれば分かると思うのですが、今が買い時なのかどうかというのが分かりません。一括投資はどこで始めたかが重要になります。しかし、ドルコスト平均法は一括投資に比べ、投資するタイミングが分散しても大丈夫な投資手法です。底値でスタートしても必ずしも運用成績が最大になるとは限りませんので、気軽に始めることが可能です。

高値づかみのリスクが減り、購入単価が安定する

ドルコスト平均法は株価が安い時に購入株数を多く購入するため、結果的に購入単価が下げることができます。購入単価が下がることによってリスクが減る可能性が高くなります。

価格変動の情報で混乱することがない

長期で投資をしていく中で、大きく元本割れをすることでパニックになってしまったり、元本割れが回復した状態で「もうこれ以上続ける気力がない」と感じて資産運用をやめてしまうことも十分に考えられます。結果的に最初のお金を一括で投資し、運用結果が数倍になる投資案件だとしても、途中で止めてしまったらそのリターンは得ることができません。

つまり長期投資において「一括と積みたてでのリターンを比較することではなく、どちらなら長期投資を続けられるか」ということ考えられる人の方が成功に近づくということです。

元本割れのリスクも考慮した上で、自分は一括投資をして資産全体を、より長期的に運用しよう」と思えるのであれば一括投資という選択肢も考えても良いでしょう。一括投資の場合、投資開始の初期の段階ですでに多額の資金を投入することにより、投資効率を高めることができるからです。一方、一括投資は投資をしたタイミングによって含み損を数か月から数年単位で抱えるリスクも考慮しなければなりません。

喜びよりも痛みを感じる私達

人生で始めて投資をする人にとって、損失のメンタルタフネスはそれほど強くありません。投資の世界では有名な法則にプロスペクト理論というのがあります。

プロスペクト理論は簡単に言うと「人は損をすることが異常に嫌いであるという証明をした」ということです。投資で儲かることと損をすることで金額が同じであれば、喜びと痛みが同じ程度に感じるはずです。しかし、実際の人間は損をした「痛みの方がはるかに大きく感じる」ということが実験でも証明されています。

株を買った後、少し上がったとします。そうすると、「もっと上がるかもしれない」という期待感と「今売らないと損をしてしまうかもしれない」という不安感がでます。この時多くの人は、不安感が勝ってしまうことが多いのです。なぜなら損をすることが嫌いだからです。逆に株が下がっている時は、「もう少し我慢すれば上がるかもしれない」と思います。損を確定したくないためにずるずると続けるのです。長期投資の場合、ずるずる続けたほうが収支が良いという報告はあるのですが、精神的に耐えるのは至難の業です。

20年積みたてができれば収益率はプラスになる。

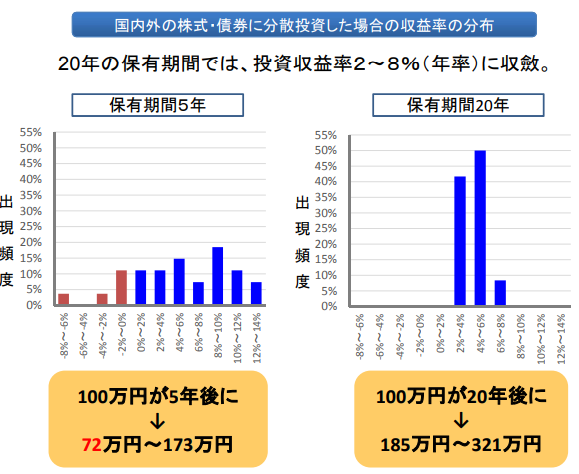

平成29年2月3日に行われた金融庁による「家計の安定的な資産形成に関する有識者会議」の資料によると、1985年以降の各年に毎月同額ずつの国内外の株式・債権を購入(つまりドルコスト法で運用)した場合の収益率は、保有期間が5年以内であればマイナスの収支になることがありますが、20年スパンにした場合はプラスの収支になることが説明されています。ブラックマンデーが起き、世界が大混乱が起きたのは1987年のこと。ブラックマンデーの時期を考慮してもプラスになるのであれば、かなり有望な運用方法だといえるのかもしれません。

長期投資としてドルコスト平均法は検討に値する方法

ドルコスト平均法(積立投資)は長期投資をする上で、有効な方法です。なぜなら、投資経験が少ない人にありがちなメンタルタフネスを補完する方法だからです。また20年スパンでは収支がプラスになることが多いことも今回は説明されていただきました。もちろん、投資の世界で絶対はありませんが、長期投資でドルコスト平均法を使うやりかたは有効であるといえそうです。

⬇️この記事で『少しでも得るものがあった方』は、バナーをクリックお願いします。ブログを書く励みになります。にほんブログ村

全般ランキング