「子供たちにも金融リテラシーを」。今後、この言葉の重みはますます増していくでしょう。金融リテラシーを子供のころから手に入れることで、財布を狙ってくる詐欺案件を見極めることができます。またお金を貯めるだけでなく運用することで経済的な余力が増え、お金の悩みからも解放されます。子供たちが将来、生き方に選択肢を持つことができるようになるためにも金融の知識が必要です。従来であればお金を貯金することが「お金の知識」のゴールになっている節がありました。しかし、現在はお金を貯めるだけでなく、運用するところまでを視野に入れないと将来必要なお金を確保することが難しくなっています。お金はいまや貯金するだけでなく、運用する時代になっていることを海外の話も交えながら解説していきます。

Contents

運用することで世界は変わる

お盆になると、祖父母の家に行く子供たちは多いでしょう。その時にお小遣いをもらったりすることがあるかもしれません。また、お正月にはお年玉をもらうこともあるでしょう。このお金はどのようにしているでしょうか。子供の名義で親が管理しているということも多いと思います。その前提は子供にお金の管理はできないから、責任をもって親が管理すべきという事なのかもしれません。しかし、ここでお金の仕組みはどうなっているのかということを説明していくことができるのであれば、子供の金融リテラシーは引き上がり将来の金融資産の額が変わってしまうかもしれません。彼らに実体験をしてもらうのです。

14年の時間を使うとどれだけ変わるのか

2004年時点で小学生だったA君とB君。二人とも2017年にお金が必要になってこの時点で金額を確認すると仮定します。お年玉でもらった内の1万円を毎年A君はTOPIXを購入、B君は貯金をそれぞれし続けました。なお、話を単純にするために投資の手数料、配当、預金金利を考慮しないこととします。14年間続けた場合、A君の口座は21万6千円ほど、B君は14万円になっていました。差額を見ると7万円ほどですが、比較すればA君の口座の金額はB君よりも1.5倍増えたことになります。

もちろん、株式は必ずしもプラスになるだけでなくマイナスリターンになることも考えらえますが、金融リテラシーが高ければ将来獲得する資産が大幅に変わってきてしまうことも十分に考えられます。

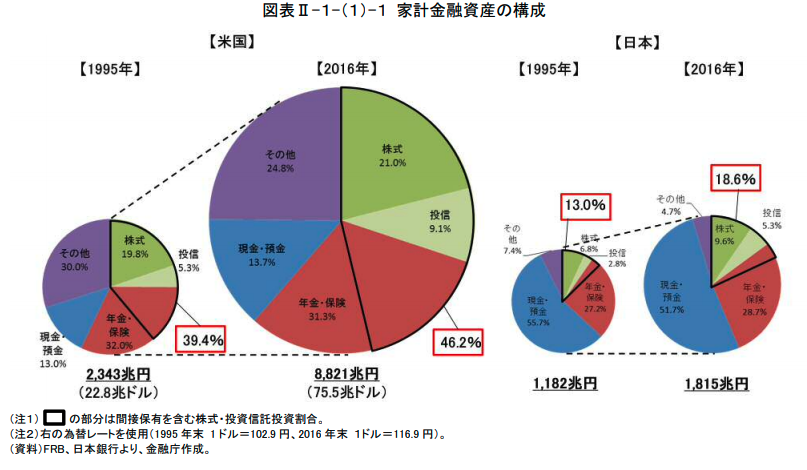

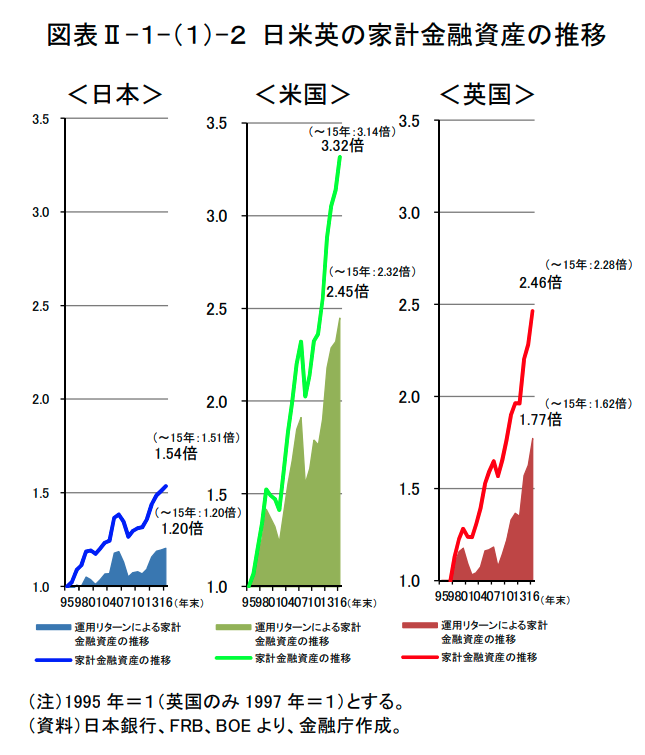

アメリカと日本の個人の金融資産額はこの20年で2倍ほどに開いている

2017年10月、金融庁から発表された「平成28事務年度 金融レポート」によって個人の金融資産額がアメリカと日本では2倍に開いていることが分かりました。

ここだけを聞くと、相変わらず景気が良いアメリカとバブル崩壊後の日本ということで給与の金額が変わったのだと考えるかもしれません。しかし、アメリカの個人資産が増えた理由は給与の増額というより投資の運用リターンによる増加が圧倒的なのです。この期間での日本の投資リターンによる家計金融資産は1.2倍なのに対し、アメリカはその倍の2.45倍です。この部分が非常に大きく、アメリカの家庭は投資だけで金融資産を増やし、日本の金融資産の家庭の倍以上になっているのです。

日本の家計金融資産の5割が現預金なのに対し米国は5割が株・投資信託

日米の家計金融資産を比べてみると恐ろしいほど正反対の資産構成になっています。日本の家計金融資産の5割が現預金です。一方、米国は13%ほどしか現預金をもっておらず5割弱が株・投資信託などの金融商品なのです。この期間、ほぼゼロ金利だった日本の口座に家計の金融資産の半分を預けていた日本と、株式が好調だった市場に投資していた米国の差から、このように決定的な金額の差となって現れたのだと考えられます。

日本側にも言い分はあるが今後はそういってもいられない状況に

あえて日本の家庭に肩を持つとすれば、株式も低迷、投資信託などの金融資産で利益が見込めなかった日本からすれば、インフレ要因があまりない日本において、銀行に預けるという選択肢は必ずしも不合理的だとはいいづらいと考えます。しかし、金融リテラシーがあれば米国の市場に投資することもできたわけで、やはり知識の差が金融資産の差を生んだと考えるべきでしょう。

不労所得を忌み嫌う日本人

アメリカ人の所得のうち、1/4は運用リターンからの収入になっています。日本人は一生懸命汗水働いたお金が尊いと考え、投資からの収入は忌み嫌う傾向があり、一部の人しか行っていません。しかし、現実をみてみれば日本は世界から見ても生産性が低い国として国民が気づき、働き方を変えようという動きが起こっています。つまり一生懸命働いている割には生産性が低いのです。この傾向は今後見直され、時間当たりの生産性もより考えられるようになるでしょう。生産性を考えるようになれば、時間当たりの生産性が高い投資という部分にもスポットライトがあたり、今よりも多くの人たちが投資をすることになるのではないでしょうか。そのためにも金融リテラシーを習得することは今後必須となるスキルだといえます。

投資と投機の区別がつかない日本人

日本では資産運用での成功体験があまりなく、それに加えてバブル崩壊のイメージが強く残りすぎています。投資と投機と混同し、おカネに働いてもらうという意識をもたないと、ますます取り残されていきます。将来に向け、お金の対策をしていない家庭はますますジリ貧になっていきます。気づいたときにはもうすでに遅いという事態になりかねません。日本政府は社会保障の金額を抑制するため、病院のベットの削減、医師への支払額の削減を決めました。消費税増税直後なのにです。政府を当てにしてはいけません。ある日突然ルールが変わってしまうのが現実なのです。

金融リテラシーは生死を分ける可能性がある

現状の日本のお金の教育はお金を「貯める」というところでストップしています。しかし、世界を見渡してみても今後はますます「運用する」というフェーズができないと生きていくことが難しくなります。まずは親が金融リテラシーを習得し、子供にも伝えていく努力は今後必須になっていくのではないでしょうか。

⬇️この記事で『少しでも得るものがあった方』は、バナーをクリックお願いします。ブログを書く励みになります。にほんブログ村

全般ランキング