「あなたはお金の不安を持っていますか?」

このように聞かれると、多くの人はYesと答えるでしょう。

BIGLOBEが行った『お金の意識調査』によると、9割以上の人がお金に不安を感じると回答しています。

主な理由としては、「収入が少ない」や「貯蓄や資産が少ない」、「老後に年金がもらえるか分からない」などが挙げられているのが現状です。

上記のような不安をあなたも持っていませんか?

とはいえ、不安を持っていてもそれを解決するために行動できる人はほとんどいません。

この記事を読んでいるあなたも同じなのではないでしょうか?

しかし、それはある意味当然ともいえます。なぜなら日本ではほとんどお金の教育をしていいないからです。そのせいでお金の仕組みが分からず、上手く増やしていくことができていません。

だからといってお金を増やすための知識を得て実践しなければ、今より豊かな未来を迎えるのは難しいことは至極当たり前です。つまり、お金の真実を学び、それを受け入れて行動していく必要があります。

そこでこの記事では、お金を増やすために重要なことやよくある思い込みを解説していきます。

さらに、具体的にどんな投資を検討すれば良いかまで説明しますので、ぜひ最後まで読んでください。

Contents

投資でお金を増やすのが重要

今あるお金をもっと増やしていくには、何が必要だと思いますか?

おそらく多くの人は、『コツコツ貯金をして、一生懸命に働く』と考えるのではないでしょうか。

しかし、それはまだまだ金融リテラシーが低いと言わざるを得ません。

お金を効率よく増やしていくには、お金自身にも働いてもらう必要があります。つまり、投資して資産運用をしていくのが重要です。

20年以上のロングセラーでたくさんの人に読まれ続けている金持ち父さん貧乏父さんでも、投資家になることがお金持ちになるために必要なことの一つとして説明されています。

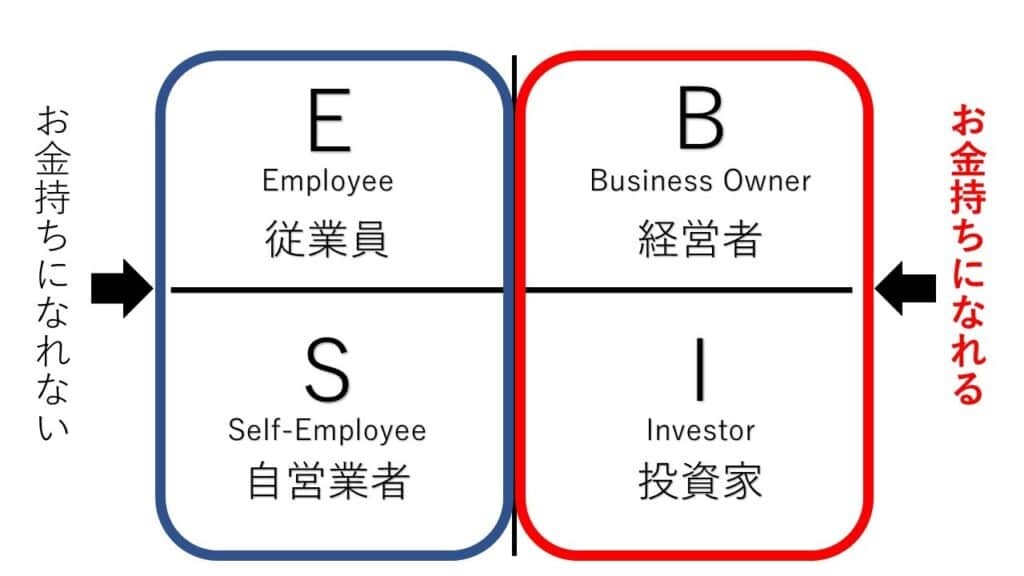

具体的には、金持ち父さん貧乏父さんのキャッシュフロー・クワドラントで従業員と自営業者はお金持ちになれず、経営者と投資家はお金持ちになれると論じています。

従業員と自営業は、自分が働いた分だけの収入が得られる働き方ですよね。言い換えれば、自分一人がが生み出せる限界の収入が天井となってしまいます。

また、自分が病気や事故などで働けなくなってしまったら、すぐに収入が途絶えるでしょう。

こういった点からいつまでたってもお金持ちになれないのです。

一方、経営者や投資家はどうでしょうか。

経営者とは、自分の事業を持って実際の業務を人に任せられるような仕組みを作る人です。そして投資家とは、自分のお金を投資して値上がり益や配当などでお金を増やしていく人たちをいいます。

両者に共通していえることは、自分以外がお金を生み出している点です。

経営者は従業員がお金を生み出しているし、投資家は投資したお金が新たなお金を運んできていますよね。つまり、自分が働いていなくてもお金が手に入るのです。

そうなれば自分一人で生み出せるお金の限界は消え、青天井の収入が見込めます。それが分かっただけでも経営者や投資家がお金持ちになる理由が分かるでしょう。

とはいえ、誰しもが経営者になれるわけではありません。

業種にもよりますが、事業を作るには時間もお金もかかりますし、失敗するリスクだってあります。すでに家庭を持っている人にとっては難しいのではないでしょうか。

一方、投資家はそうではありません。

自分の持っているお金を投資するだけであれば、今は誰でも簡単にできる世の中です。なので投資を通してお金持ちを目指していくのが、現実的な道だといえます。

株式投資はリスクが高い

投資が大切なのは分かったら、次に考えるのは何に投資をするかでしょう。

日本人の多くは投資といったら、『株式投資』と考えがちです。しかし、実際は投資初心者が株式投資をするのは向いていません。

理由は、

- 個別銘柄を選ばなければいけなくて手間がかかる

- 銘柄の固有の理由で大幅に乱高下して損失が出ることがある

などが挙げられます。

現在、日本の株式市場には3,836社もの企業が上場しています。さらに優良な企業が属する東証一部に絞っても2,173社です。

これから株価が上がっていく銘柄を、2,000~3,000もの選択肢から初心者が選べるでしょうか?

当然、簡単ではありません。

伸びている業界を選べば難しくないと考える人もいるかもしれません。

しかし、あくまでも株式投資は個別の企業に投資をするもの。不祥事や事件などの企業特有の理由で業界に関係なく株価が下がることだってあり得ます。

また、今回のコロナウイルスの一件で、固定費型企業はハイリスクハイリターンであることが明らかになりました。

固定費型企業とは事業にかかる固定費が占める割合の多い企業のことを指します。これらの企業は売上が上がり続けている状況であれば、コストが一定なので比較的に安定した収益を見込めますが、ひとたびトラブルが起こって売上が下がってきてしまうと、たちまちその固定費が重しとなって継続的な赤字となりがちです。

その固定費に当たるものは以下のようなものになります。

- 工場の地代家賃

- 正社員の人件費

- 設備リース料

- 工場減価償却費

特に社員を多く抱える企業は人件費がかさみ今回のようなショックには非常に弱い企業と言えるでしょう。

業種としては、ホテルや鉄道、航空会社などです。

例えば、営業費用の6割が固定費に消えているJALやANAなどの航空系銘柄はどれも大打撃を受けています。

5月の利用客数をみると、JALは国際線で8,295人(前年同月比99.0%減)、国内線で24万4974人(同92.4%減)。

ANAでは、国際線が2万4179人(前年同月比97.1%減)、国内線で20万4155人(同94.7%減)と、両社ともひどい結果でした。

それが前々から予想され、JALもANAも今年に入ってから株価が急落し、コロナ前と比べるとほぼ半値にまでなっています。

このように固定費型企業は事業の調子が良い時は高収益を保ち続けられるものの、一度でも事業に大きなダメージをくらうと株価が急落してしまいます。

株価は企業の体質によっても大きく変動するため、初心者が株式投資でお金を増やしていくのはなかなか難しいといえます。

質が低すぎる日本の投資信託

次に初心者向けとして紹介されがちなのが、簡単かつ少額で分散投資ができる投資信託です。たしかにメリットはあるものの、日本で売られているものや日本に投資するものは注意が必要になります。

例えば、日本の金融機関では毎月分配型投資信託のような危険な商品を未だに売ってくるのです。

毎月分配型投資信託とは、分配金を毎月もらえるように設計されている投資信託で、投資をしつつ毎月おこづかいをもらえるイメージの商品になります。

一見、毎月のお金をもらっているからお得な投資信託に見えますが、そのお金は実質的に自分が投資した分から引かれているのです。

要は、投資したお金をそっくりそのまま戻してもらっているだけ。投資している意味が全くありません。

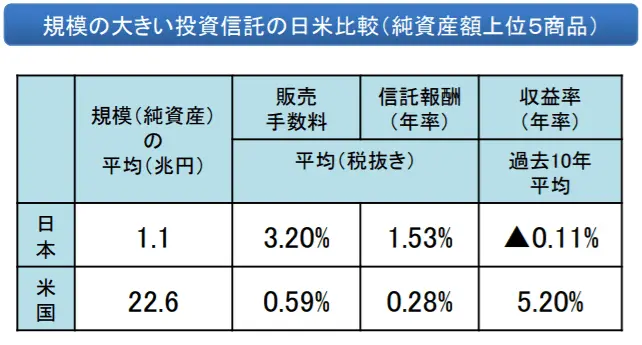

このような毎月分配型投資信託だけではなく、そもそも日本の投資信託全体が高コストで運用成績が良くないというデータが出ています。

投資信託の手数料である販売手数料と信託報酬を合計すると、日本は4.73%、アメリカは0.83%と、すでに4倍以上もの手数料の差が出ています。にもかかわらず、収益率は日本が-0.11%、アメリカが5.20%です。

このように日本で売られている投資信託はパフォーマンスがあまり良くありません。

海外への投資が明るい将来への始まり

そうなると、どこに投資をするべきか悩んでしまう方もいるかと思います。そんな人が検討すべき投資先が、海外での投資です。

海外への投資が有効であることがよく理解できるポイントとして、日本と海外の株式市場のリターンの差があります。

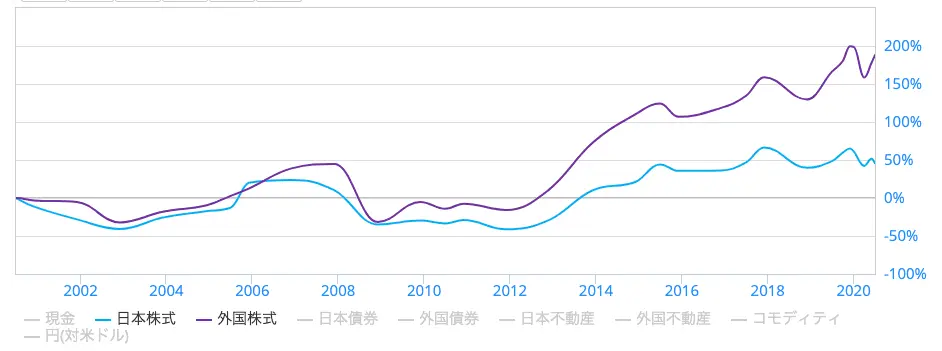

以下のグラフは過去20年間の日本株式と外国株式の累積リターンです。

日本株式はリターンが20年間で累計50%にとどまっていますが、外国株式はなんと200%にまで到達しています。

言い換えると、日本では20年で資産が1.5倍ですが、外国株式では3倍です。

このように日本へ投資するよりも外国へ投資する方が高いリターンが期待できます。日本だけでなく、海外での投資も視野に入れれば有利に資産運用を進めていけるはずです。

⬇️この記事で『少しでも得るものがあった方』は、バナーをクリックお願いします。ブログを書く励みになります。にほんブログ村

全般ランキング