資産運用において、投資できる金融商品は数多くあります。

その中でも選択肢を景気の良い国自体にしておくことは、全体的に資産が増えるというメリットもあるのでオススメです。

ただ、どんな投資にもリスクは付きものであるということは忘れてはいけません。

どれだけ良い金融商品でも、完璧で安全ということはないですから、リスクや商品の特徴などをしっかりと把握しておくことは、あなたの資産を増やすだけではなく、守ることにも繋がります。

今回の記事では、オフショア投資でのリスクに触れながら、オフショア投資で運用できる投資商品の特徴について解説していきたいと思います。

Contents

オフショア投資のリスクを再確認

日本国内においても、さまざまな金融商品に投資ができます。しかし、国内で売られている金融商品に投資していては、決して資産は増えません。

しつこい様ですが、本当に優秀な商品は、海外の商品を日本で販売する業者が大幅な手数料を乗せているので、同じ商品だったとしてもオフショアより投資効率ははるかに落ちます。

では、我々日本人はどうすればいいのか?

ここまで説明してきましたように、オフショアという選択肢を得たのであれば、オフショアを基盤とした投資をご自身のプランに沿って進めていくことが最も適切です。

ただその前に、いま1度そのリスクを確認しておく必要があります。

いくらオフショアとはいえ、投資にはリスクが付きものであることを忘れてはいけません。

以下に、オフショア投資を始める際に気をつけたいポイントを挙げていきます。

選択肢が広がるがリスクも広がる

オフショアにはさまざまな金融商品があり、日本国内ではできない通貨による投資・外国株式・外国債券などに投資ができます。

また、オフショアにはヘッジファンドをはじめとして非常に多くのファンドがあり、これらにダイレクトに投資が可能です。

しかし、これらのファンドを個人で個別にモニターして選択するのには相当の知識と経験が必要です。選択肢が広がると、つい気分も大きくなりがちですが、常に金融商品ごとのリスクを理解し、分散投資を心がけなくてはいけません。

ハイリターンばかり追い求めない

オフショア投資では、大きなリターンが見込める商品が数多く存在しています。

しかし、投資の基本はご自分の資産とリスク許容度に合ったリターンを中長期で目指すことです。そして資産保全することが重要です。

自分のリスク・リターン許容度を大きく上回る投機的な投資は避けるほうが賢明で、目の前にリターンが大きい商品があったとしてもその商品はリスクも大きいことを認識しなければなりません。

せっかく、オフショアを利用するのですから、ハイリターンばかりを追い求めないことが肝要だと思います。

とくに、老後の資金などの運用に際しては、慎重に金融商品を選ぶべきです。

グローバル経済を常に意識する

経済はいつ危機に陥るかわかりません。2008年にはリーマンショックがあり、世界的金融危機になりました。また、2020年にはコロナウィルスによる世界的パンデミックが起きています。

ここまでの危機になってしまうと経済回復には、まだ何年もかかる可能性があります。オフショアで投資をするということは、こうした世界経済の変調などから資産を守ることも意味しています。

したがって、常に世界経済の動向には目を向けるように心がけるべきです。

日本市場のリスクをヘッジする

オフショアで資産を運用する目的の1つは、日本市場のリスクをヘッジ(回避・軽減)することにあります。

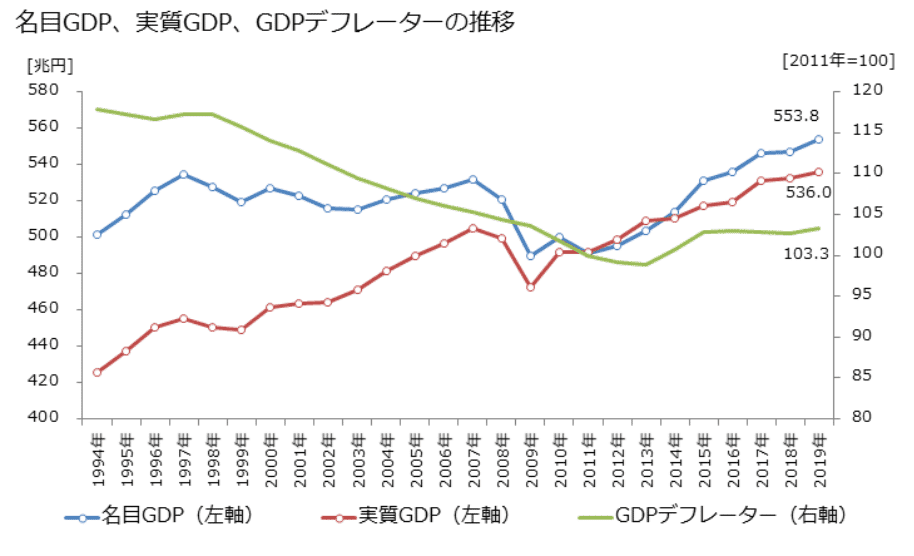

ここ20-30年は長期停滞しており、日経平均は2010年にはピーク時(1989年)の約4分の1のレベルを低迷していました。また、2020年現在、日経平均・GDP共に過去最高水準ですが日本は長期のデフレ抜け出せていません。

ただ、1989年のバブル絶頂期のピークを知らない人からすれば、ここ数年で達成した過去最高水準で景気が良くなっていると勘違いする人もいるかもしれません。しかし、現状は経済が良くなったから日経平均が上がっているのではなく、日銀が年金や税金を使って強制的に買い支えているに過ぎません。

そのため、もしも日銀が買い支えるのをやめれば、実経済が反映されて今よりも日経平均が大きく下落する可能性があります。こういったババ抜きをしている状態が現在の日本市場でもあるため、リスクを考えることは必要になります。

平成の30年間で日本人の給与は増えないばかりか減った人も多いという現状は、富裕層が増加している中国とは対照的です。

オフショアを活用し、そこで資産の運用を開始したからといっても、それだけで安心かと言えばそうではありません。資産は結局日本で使うことが多いわけですから、為替動向について定期的に確認しなければなりません。

たとえばドルでアメリカ株を買って株価が10%上昇したとしても、円高で円が10%上昇していれば、利益は出ません。オフショアでの投資は、まずは通貨を分散することでリスクヘッジをします。

そして、中長期的に、分散した通貨におけるキャピタルゲインをモニターすることが肝要です。

金融機関のリスクは国によって違う

どこの国でもそうですが、金融機関が破綻すれば資産は目減りします。日本でも1000万円を超える普通預金は保護されません。

国によって、預金保険機構が整備されている国もあればない国もあるので、金融機関の動向にも注意が必要です。

ちなみに、アメリカは居住者、非居住者問わず、預金者1人あたり10万ドル、個人退職勘定としてさらに 25 万ドルまでは補償されます。

これは FDIC(連邦預金保険公社)という政府機関が提供する保険によるものです。イギリスでは、3万5000ポンドまでは保護されていましたが、2008年の金融危機により破綻したノーザンロック銀行救済の際、英国政府は全額保障としました。

いずれにしても、各国によって制度の違いもあるので注意が必要です。

魅力的なオフショア金融商品の数々

ここからは、オフショアで投資できる金融商品の主なものを挙げ、それらをできるだけわかりやすく解説してみます。

すでに株や債券などに投資されている方はこの程度のことはご存知かもしれませんが、一般的な知識として再確認してみてください。

・株式(stocks)

・債券 (bonds)

・外貨 (foreign currencies)

・投資信託(mutual funds told unit trusts)

・上場投資信託(ETF: Exchange-Traded Funds)

・ヘッジファンド (hedge funds)

・オフショア保険 (insurance)

では、ここからは各金融商品を具体的に解説していきます。

オフショア該当商品その1「株式」

株式については、初歩的な解説は省きます。

ただし、日本国内でする株式投資と違い、オフショアを活用することで、株式の外貨建て取引をグローバルに展開できます。

また、世界の主要取引所で取引されているものであれば、ほとんどどんな株式にも投資ができます。

オフショア該当商品その2「債券」

債券というのは、簡単に言えば「借用証書」です。

国や会社が資金調達のためにする借金の債務証書または貸借契約書と考えればいいでしょう。

借金ですから、債券の発行者は所有者に対して債券が満期になるまで定期的にクーポン(一定の利息)を支払うことになり、また、満期が来れば元金を返済しなければなりません。こうした債券は、その信用度で格付けがされており、また、市場で常に売買されているので、オフショアなら株式のように世界の主要通貨で投資することが可能です。

オフショアからは、格付けがトリプルAの債券に非課税で投資することもできます。

ちなみに日本の債券の格付けはシングルAです。

オフショア該当商品その3「外貨」

オフショアでの預金は、そのメリットを活かして、複数の通貨で所有すべきです。日本では日本円もしくは米ドルでしか投資ができませんが、オフショアではこれら以外の複数通貨で投資を行うことが可能です。各通貨と投資する金融商品のバランスを考えていけば、為替変動によるリスクを回避することができます。

つまり、金融商品と為替差益の双方で利益を見込めます。また、日本より金利が高い国の通貨で預金することは、為替変動を考慮しなければそのまま日本での預金以上のリターンが得られるということになります。

オフショア該当商品その4「投資信託」

日本で投資信託と呼ばれているものは、米国では「ミューチュアルファンド」、英国ならびに英国系の国では「ユニットトラスト」と呼ばれています。

これは公募であり、複数の個人から投資資金を集めて受託し、それを原資にして運用し、その結果得られた利益を還元するという仕組みです。

オフショアには数多くの投資信託があります。日本にはないような投資信託が組まれ、世界中の投資資金を集めています。日本ではまだ充実していない新興国市場を対象にした投資信託のなかには、かなりのハイパフォーマンスを示すものもあります。

投資信託の特徴は、日毎に売買が可能な非常に流動性があるオープンエンド型(当初の募集期間がなく、半永久的に売買ができる)の投資商品です。

オフショア該当商品その5「上場投資信託」

投資信託は、ファンドごとに取扱いの販売会社が違うため、あらゆるファンドを1カ所で購入できるわけではありません。しかし、上場投資信託(ETF)は、株式市場に上場されているので、簡単に購入できます。

ETF は 1993 年に初めてアメリカで導入され、投資信託の利点(流動性と投資対象の分散)と手数料が低いという利点も兼ね備えていたため、急速に広がりました。ETF の代表的なものは、指数連動型上場投資信託で、その価格がTOPIXやS&P500 指数(インデックス)などの株価指数、商品価格、商品指数などの指数に連動するようにつくられています。

日本の証券会社でも、国内の証券取引所に上場している ET ならば、個別株同様どれでもどこでも購入することができますが、オフショアとなれば、世界の主要市場に上場されているすべての ETF に投資が可能です。

オフショア該当商品その6「ヘッジファンド」

ヘッジファンドと投資信託の最大の違いは、ヘッジファンドのほとんどが私募だということです。つまり、誰もが購入できるわけではないということです。

また、最低投資額が大きいことが多く、よりよい投資効率を目標にしているため運用管理手数料が高いことがほどんどであり、純利益の 15~20%の成功報酬が徴収されることなどが特徴です。

当社はこのヘッジファンドなどに関しても資産運用のポートフォリオの1つと考えており、活用をしています。その経験から言わせていただくと、オフショアでの資産運用の切り札は、このヘッジファンドではないかと思います。

なぜなら、ヘッジファンドは、たとえ市場が不況であっても絶対的な利益を追求することを目的としているため、伝統的な資産クラス(株式や債券)の市場変動とは相関性が低い、あるいは逆だからです。

実際にこのコロナ禍の中でも私のお付き合いさせていただいているヘッジファンドはしっかりと利益を出しています。

このように、伝統的投資クラスのパフォーマンスとの相関性が低いこと、あるいはないことを目標とする投資を「代替投資」(オルターナティブ・インベストメント)と言います。

日本でヘッジファンドと言うと、投機的な要素の強いハイリスクな金融商品と考えられていますが、本来、市場リスクの排除とよりよい投資効率を目標とし、保守的に資産を安全に管理するにはもっとも適していると言えます。

ヘッジファンドには、ハイリスクのものもありますが、これらを効果的にポートフォリオに組み入れることにより、中長期的にはリスクを軽減したうえで投資効率の向上を図ることが可能になります。

|

普通の投資信託 |

ヘッジファンド |

|

|

投資方法 |

基本的には「買越し」のみの方法 |

「買越し」「空売り」を組み合わせた方法 |

|

目標 |

相対的に関する指数を上回ること |

相場に関係なく絶対的利益を追及すること |

|

コスト |

株式ファンドで当初手数料2~5%、運用手数料1%(年率)程度が主流 |

運用手数料2%、成功報酬20%程度 |

|

運用者 |

大手運用会社のサラリーマン |

企業規模は小さいところが多いが、起業家兼投資家 |

|

投資家 |

不特定多数の一般投資家 |

富裕層、金融機関、年金基金など |

|

購入単位 |

1万円~ |

1億円以上の大口が基本だが、小口でできるところもある |

オフショア該当商品その7「オフショア保険」

日本国内においては、外国(または日本に登録されていない)の生命保険に加入することは、違法行為となります。しかし、海外で保険に加入することは可能ですから、当然、オフショアにある保険にも加入できます。

保険というのは、実はある意味で投資商品であり、近年では日本でも生命保険のなかには保険としての価値そのものよりも、運用利益を狙う商品の方が増えてきています。

オフショアでは運用利益を狙う傾向が強まっていますが、オフショアでは純粋な保険と、保険とは名ばかりで保険会社が投資商品を売るための手段として保険の要素を持たせているものの2種類があります。

したがって、オフショア保険の選択には、吟味が必要です。このオフショア保険に関しては、次の記事【日本に比べて圧倒的に優れた保険「オフショア保険」について】でさらに詳しく説明しますが、知っておくことで保険を病気や怪我の万が一に備えるものだけではなく、別の問題が発生した際に活用できる保険もあると知ることができます。

保険料や医療保障額、また解約返戻金も日本の保険内容を常識として考えている人からみれば驚く違いもあるので、ぜひ合わせて読み進めましょう。

オフショア投資におけるポイント

オフショアで投資するとなると、商品の情報収集が大変だったりファンドに対するアクセスが容易でなかったり、商品数が多いため、その選択が難しいと思われる方が多いと思いと感じるかもしれません。

そのため、オフショアのことはオフショアに拠点を構える専門家に相談されるのが最適です。

また、可能であればご自分でオフショアを訪問し、銀行口座の開設や現地で直接お話を聞くのがいいかと思います。

これをやると、オフショアへの理解が一気に深まり理解もしやすくなると思います。

次いで、これからのご自分の生き方、とくに退職後どのようなライフスタイルを希望するか、できるだけ具体的な人生設計を立てることが肝心です。

最後に、投資における重要なポイントをまとめてみます。

①自身のリスク・リターン許容度を理解すること

②投資対象を「通貨」「資産クラス」投資戦略と投資商品において分散する

③商品の特徴を理解する

④個人投資家は中長期の投資商品を主な対象とすること。

※そのサイクル (4~5年間) は投資したままにできる資金を用意すること

⑤投資対象は流動性があり、投資商品自体が流動性のある商品の保有比率をポートフォリオの8割以上にすること

⑥投資商品提供会社が組織として信用でき、ファンドのマネジャーが人として信用できること

⑦運用するマネジャーの利益と投資家の利益が一致している投資商品を選ぶのがベスト。

これらのポイントは、投資家として考えておく必要があるポイントになります。

ただ、いきなり全てを考えて投資対象を考えていくというのも難しいと思いますので、そういった場合には、まずは①の「リスクとリターンの許容度」を理解することから始めましょう。

資産状況によってはどれだけ良い商品でもあなたに適しておらず、リスクが高まる危険性があります。

いくら国内の金融商品よりも素晴らしい運用成績が出せるとしても、リスクを考えずに投資しては意味がありません。

当サイトではリスクを少しでもなくすために資産形成における相談を行っているので、上記のポイントで「難しい」と感じた人は、まずは気軽に相談したうえで、あなたに最適な運用方法を見つけていけるようにしましょう。

また、次回はオフショア投資における「保険」についての違いを日本の保険内容と比較しながら解説していきます。

医療保険といえば、病気や怪我に備えるものという認識があると思いますが、海外では違った活用方法で万が一に備えている人も多くいます。

金融商品ではありますが、投資商品のように資産への安全性や構築とはまた違った角度からのお金の活用方法になるので、ぜひ保険についても世界を視野に良いものを見つけれるよういなりましょう。

⬇️この記事で『少しでも得るものがあった方』は、バナーをクリックお願いします。ブログを書く励みになります。にほんブログ村

全般ランキング