「投資には興味があるけど、難しそうだし今のところは始める必要ないかな…」と思っている人はいますか?

そんな人に一つ知っておいていただきたい事実があります。

それは現在、投資して資産運用に乗り出して行動している人たちが増えていることです。

近年のコロナショックや老後2,000万円問題も相まって、将来に向けて行動を始める人が増えています。

日経新聞が2020年に34,973人へ行った調査によると、2020年から投資を始めた人は3,777人と回答者の10.8%が新たに投資を始めました。

その人たちが投資を始めた理由の1位は、『老後のお金を確保したいから』でした。

ここから多くの初心者が投資を始めていることが分かると同時に、今や資産形成のために投資をすることに対する価値観は変わって、今後は必要であるものだと考えられていると分かります。

このように価値観が変わりつつある中で、未だに投資について根拠のない不安や勘違いを持っているのは非常にもったいないです。

将来のためにお金を用意したいのであれば、正しい知識を学び実際に行動した者から実現に近づきます。

そこで今回は投資に対する間違った過去の当たり前を払拭しつつ、具体的に何をすればよいかまで落とし込んで解説していきます。

Contents

金融機関のプロに頼るべからず

投資に対する勘違いとして、銀行や証券会社などの金融機関に相談に行った方が良いというものです。

金融機関に直接相談してしまうと、自分にとって本当に適している金融商品を紹介されない可能性があります。

なぜそのようなことが起きてしまうかというと、基本的に金融機関は商品を販売することによる手数料で収益をえているからです。

つまり、できるだけ手数料を払ってもらうために、何度も商品を売買させたり高い手数料の商品を買わせたりするインセンティブが働きます。

実際、金融庁からも顧客本位の商品を提案するべきだとの注意も受けている状況です。

最近の事例では、かんぽ生命が不正が疑われる契約を約18万件もしていたことで重大ニュースとなりました。

このようにいかに金融機関とはいえ、未だにお客様第一となっていない所があります。

決して、金融機関の専門家だからといって信用し過ぎてはいけません。

また、そもそも日本で売られている商品は海外に比べて手数料が高いだけでなくパフォーマンスが悪いというデータもあります。

金融機関の人が必死に良い商品を提案しようと思っても、そもそも良い商品があまりないという状況です。

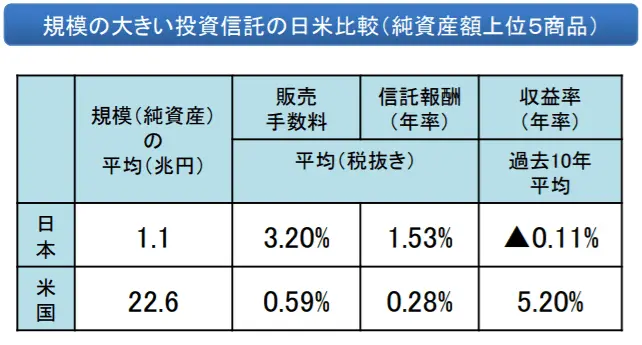

例えば、次のデータを見てください。

日本は収益率が-0.11%で、米国は5.2%という結果に加えて、手数料は販売手数料も信託報酬も高いです。

このようにそもそも日本には良い金融商品がないうえに、仕組み上金融機関の人からは最適な提案を受けづらいことを認識し、自分で何が良い商品かを見極められるようになるべきです。

『投資したら借金』なんて考えは捨てよう!

また、一部の人はまだ投資は最悪、借金をしてしまうのではないかと思っています。そうではなくとも知識不足の影響で、怖いものと思っている人が多いようです。

しかし、自分の資金以上のお金を取引するレバレッジ取引をしなければ借金をすることはありません。本当に最悪の場合でも、投資額が0になるだけで人生が破綻することはないはずです。

たしかに損失が出てしまうのは不安ですが、生活に必要なお金もしっかりと確保していけば破滅せずに投資を続けて資産を作れます。

とはいえ、自分の収入に対してどのくらい投資して貯金して、支出するべきなのか判断しなければ、同時並行は難しいですが、それは最初は簡単ではありません。

そこで使えるのが『貯蓄の黄金比』です。

具体的には、貯金2:生活費6:投資2になります。

例えば、収入が30万円なら6万円を貯金、18万円を生活費、6万円を投資に回すという形です。こうすれば自動的にそれぞれの金額が決まるので、生活しつつ貯蓄がしやすくなります。

お金に余裕が出てきたら、投資の比率を増やすといった変更も可能です。

このように対策をしつつ、投資=『借金、危ない』といった考えを捨ててください。

投資は短期的に大儲けという大誤解

次に投資というと短期的に大金を稼ぐものだと考えられがちです。

しかし実際は真逆で、可能な限り長期で資産運用すれば、リスクを低くして安定的な運用ができます。

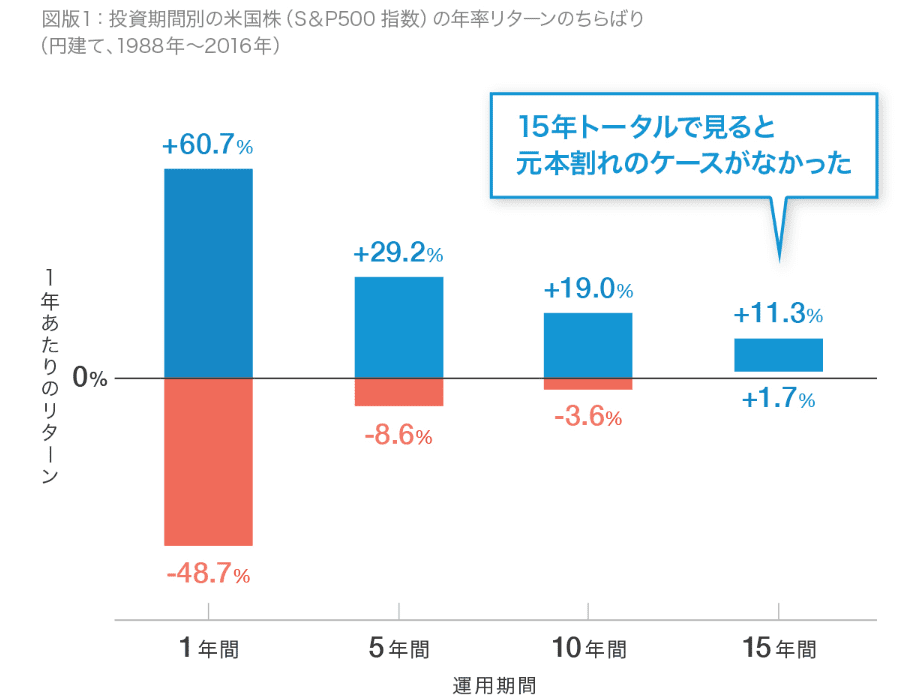

例えば、アメリカの株式の指数であるS&P500の期間別リスクを見てみると次の通りです。

最初の1年間のリスクは-48.7~+60.7%と非常に大きいですが、15年後には+1.7%~+11.3%とリスクが低いだけでなくしっかりとリターンが出ています。

また、長期で淡々と投資していくのには、直近の投資の成績を気にしなくてよかったり、何度も投資をする手間が省けたりするのもメリットです。

ただ、投資を始めたばかりだと、短期的な利益や損失に目がくらんで失敗してしまう人が多くいるうえに、効果を感じづらいのが欠点になります。

今回にご紹介した長期投資が有効であるというデータを信じて、自信を持って長期投資を実践していくべきです。

あなたは一括投資向き?積立投資向き?投資方法を定めるべき

投資というと、大量の資金がないとまともに始められないという考えもよく蔓延しています。

しかし、実はそうではありません。

まず投資方法には資金を一気に投資する『一括投資』と少しのお金を少しずつ投資する『積立投資』があります。

将来の値上がりを期待しているのであれば、現時点からリターンを最大化できる一括投資が合理的です。

ただ、一括投資は実行した時点で高値だった場合、しばらくは元本割れの時期が続いて、最悪そのまま損をしてしまうことも考えられます。

また、すでに資金がある程度なければもらえるリターンが少なくなるためあまり意味がありません。

大きな資金がなければ、その分のリターンが得られないからです。

だからといって投資できないわけではなく、そこで活用できるのが積立投資になります。

積立投資なら軍資金が現時点で少ない場合でも大丈夫です。

先ほどの貯蓄の黄金比を使えば、自動的にそれぞれの生活感にあった積立投資ができます。

加えて、積立投資なら一定の期間に決められた金額を投資する『ドルコスト平均法』が働いて、初心者でもリスクを簡単に減らすことが可能です。

ドルコスト平均法を使えば、価格が高い時には購入数を少なく、価格が安い時には購入数を多くできますので、総合すると平均的な投資が実現できます。

このように大金がなくとも、積立投資で初心者が簡単にリスクを低くして投資ができます。

今の日本人にとって『オフショア投資』はおすすめの投資

さらによく投資をしない理由として、『投資に関する知識不足で、何に投資するべきか分からない』というものがあります。

たしかに投資商品の種類は膨大にあるため、なかなか正確に選ぶのは難しいです。

なのでここでは投資を始めるにあたって検討すべき商品である『オフショア投資』に関して解説します。

オフショア投資は海外に口座を作って、そこから世界中の金融商品に投資をすることです。

主なメリットとしては、

- 商品が豊富で、日本では投資できない海外の投資信託に投資ができる

- 日本の投資信託に比べて利回りが高い投資信託が多く、お金が増えやすい

- 売買時は税金がかからないので、課税の繰延効果が期待できる

などが挙げられます。

また、20年後に150%の利回り確保という商品もあり、リスクに敏感な日本人にも適しています。

最低200USD(約2万円)からでも始められて手軽である点も大きな魅力です。

例えば、月200USDで20年後に150%の利回り確保型を契約したとします。そうなると積立金額は48,000USDとなり、解約返戻金は72,000USDです。

ドル円レートを 110円とすると、積立金額は5,280,000円、解約返戻金は7,920,000円になります。

約2万円の積立でも20年で約800万円もの貯蓄が可能です。

似たような商品である日本の外貨建て保険と比較しても商品数や利率において優れているので、近年になって日本人から人気が出ているのがオフショア投資になります。

このオフショア投資を前向きに投資先として検討して、資産作りのために資産運用してくのがおすすめです。

行動した者から未来は変わる!投資で資産を築こう

ここまで日本人にありがちな投資に対する間違った価値観や考え方と、おすすめの投資先について解説してきました。

全てをまとめると、『金融機関のプロには頼らずに自分で考え、生活に見合った投資額で長期的にオフショア投資から始めるのがおすすめ』ということになります。

冒頭でもお伝えした通り、現在は投資を始める人が着々と増えています。

つまり、多くの人が将来の資産形成のためには投資が必要だと気づいて、行動を始めているわけです。

当然ですが、将来のために行動を起こした者から変化が訪れて、お金の不安を解消できる可能性が高まります。

もしまだ資金がなかったり不安があったりするなら、まずはオフショア投資で少額ずつ積立投資をして行動していくべきです。

にほんブログ村

全般ランキング