投資商品としてイメージされやすいものである『債券』と『株式』。

両者のバランスを調整して投資すれば、それだけでリスクをコントロールしながらそれなりの資産運用ができるとさえいわれています。

ただ、購入タイミングや銘柄の選定など、投資経験がない初心者にはハードルが高く、債券や株式へ投資するのに不安が勝ってしまう人は少なくありません。

そんな中で、「債券」や「株式」も含めてあらゆる資産に簡単に分散投資ができ、かつ最低100円程度という少額から始められる『投資信託』が人気を集めています。

投資信託なら経験のない人でも専門家にお金の運用を任せることができますし、株式や債券を対象として投資信託を選ぶことでリスクを抑えることができるためです。

しかし、そもそも初心者からすると「株式」も「債券」も馴染みがなく、なんのことか分からない人も多いと思います。

そこで今回は、投資信託において基本的な投資対象でもある「債券」と「株式」のメリットやリスクなどの違いについて解説します。

それらの違いが分かった上で、投資信託を吟味すると初心者でも自分に合った投資信託選びができるようになります。

Contents

債券とは?

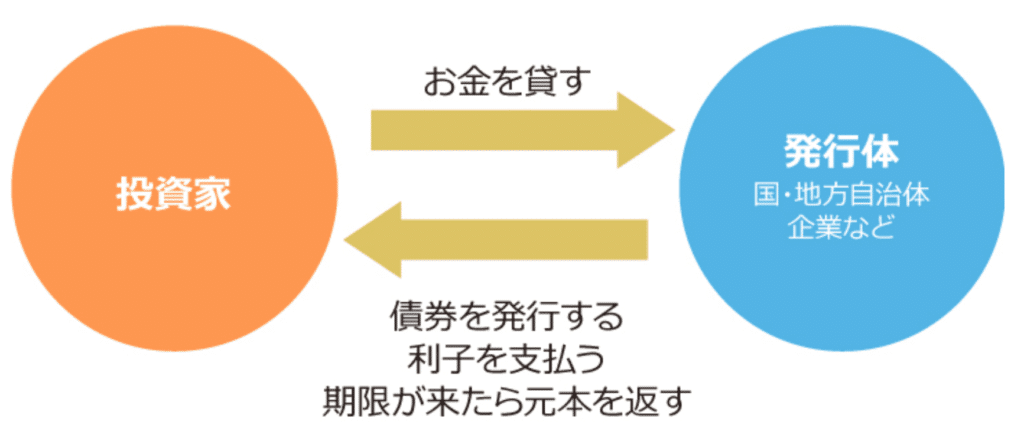

まず債券とは、国や企業などが投資家からお金を借り入れるために発行される有価証券です。お金を貸した側が債券を持ち、お金を借りた側は借金をすることと同義なので返済の義務を負います。

特に規模が大きい債券は、国が発行する債券である『国債』です。

個人向けの国債なら誰でも購入することができます。つまり、一般人が国にお金を貸せるわけです。

それは国にとっても債券は大切な財源になっています。

債券には満期が決められており、その間は投資先から一定の金利で毎年利息収入がもらえます。

そして、満期を迎えると投資額がそのまま手元に戻ってくる仕組みです。

つまり、債券は満期まで持てば元本保証で安全性の高い商品といえます。

また、利率は銀行預金よりも高いです。

例えば、先ほど紹介した個人向け国債は最低でも0.05%の金利が保証されています。

現在、メガバンクの普通預金金利は0.001%、定期預金金利でさえ0.01%なので、それらと比べるとやや利率が良いの分かります。

ただ、債券は完全に元本保証で安全な商品ではありません。

なぜなら満期を迎えていない債券の市場価格は常に変動しているからです。

債券を市場で途中換金した場合、市場価格が落ちていた場合は損をします。逆にいえば、市場価格が上がっていれば、値上がり益も得られる商品です。

とはいえ満期まで持てば元本保証ということもあり比較的リスクは低いので、リスクを抑える役割として自分のポートフォリオに入れている投資家は多くいます。

株式とは?

次に株式とは、債券と似ていて企業が資金を調達するために発行される有価証券です。

株式を購入した投資家は、投資先の企業に対して株主としての権利である議決権や配当金や株主優待などをもらう権利が得られます。

また、株式の価格(=株価)が日々変動するので、株価が高くなったら売ることで値上がり益も手に入る商品です。

債券との最大の違いは返済の義務がないことにあります。

株式による資金調達は出資という形になるので、投資された側はそのお金を返済する必要はありません。その分リスクが大きいため、債券よりも利益が大きくなります。

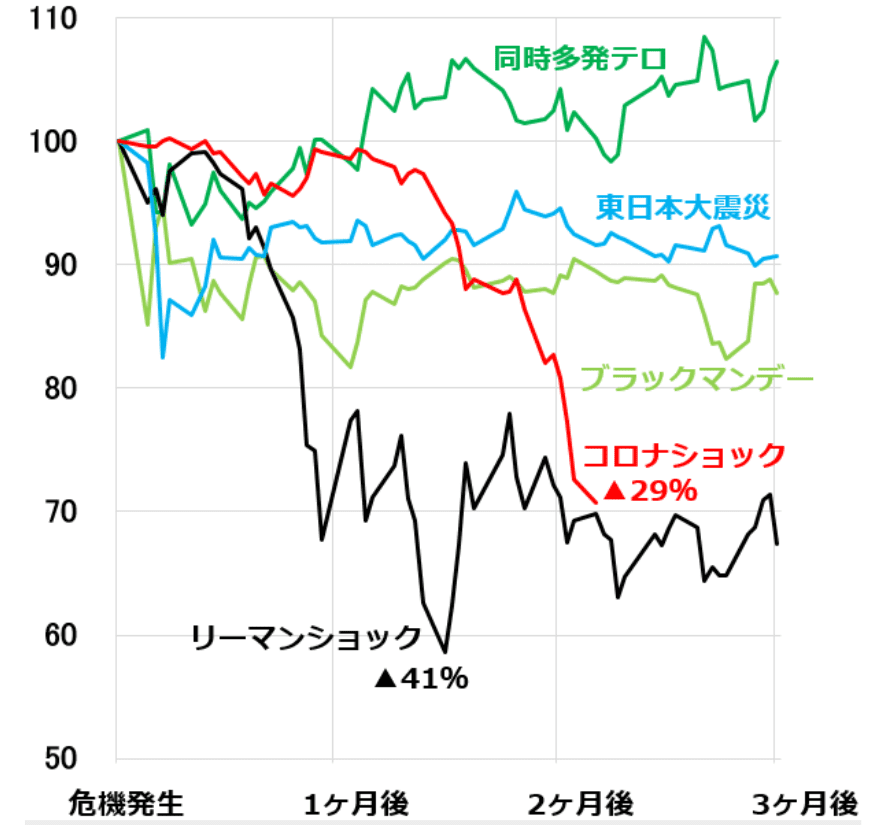

株価は企業の業績はもちろんですが、世界経済や政治、自然災害などの理由でも変動します。

なので場合によっては、短期的に大きな損失を抱えるケースもあります。

例えば、最近ではコロナショックで日経平均株価は2ヵ月で29%も下落しています。つまり、株のみに投資していた場合、2ヵ月間で約30%の損失が出ている計算です。

他にもリーマンショックの時だと1ヵ月半で41%の損失が出たという歴史があるように、株式は利益も大きい分リスクも大きいといえます。

あらゆる資産に投資できるのが『投資信託』

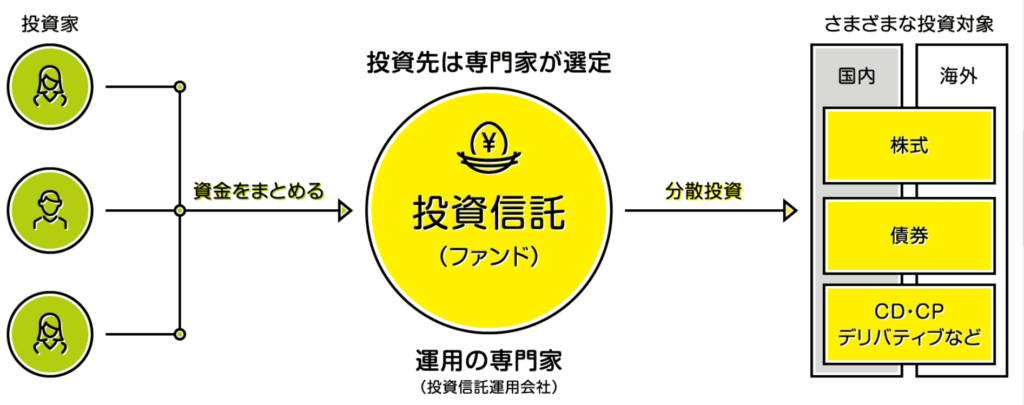

そして、リスクの低い債券とリスクの高い株式を含めてあらゆる資産に投資できるのが、『投資信託』という商品です。

投資信託は、複数の投資家が資金を集めてプロが代わりに資産運用し、出た利益を投資家間で分け合うというものになります。

投資信託の基準価格が上がることによる値上がり益と、分配金が出るタイプの投資信託は、株式の配当のようなものから利益を得られる仕組みです。

投資信託にはたくさんのメリットがあり、主なものは以下の通りになります。

- 初心者でも簡単に分散投資できる

- 少額から始められる

- 運用をプロに任せられる

中でも投資初心者にとって最も大きなメリットは、運用をプロに任せられる点です。

資産運用を個人的にやるとなると、銘柄の情報収集から売買の手続き、ポートフォリオの管理など専門的なことが多いです。

それは初心者にはなかなか難しいですし、そこまでしている時間は取れないはずです。

なのでそこを全てプロが代行してくれる投資信託は数ある投資商品の中でも、非常に初心者向けといえます。

これから資産運用を始める人は、まずは自分が取れるリスクに見合った投資信託を購入してみることがおすすめです。

日本の投資信託は質が低い

とはいえ投資信託にも多くの種類があり、結局はどの投資信託にするべきか悩む人も多いはずです。

ただ、一つ言えることは日本の投資信託は他国に比べて非常に質が低いことです。

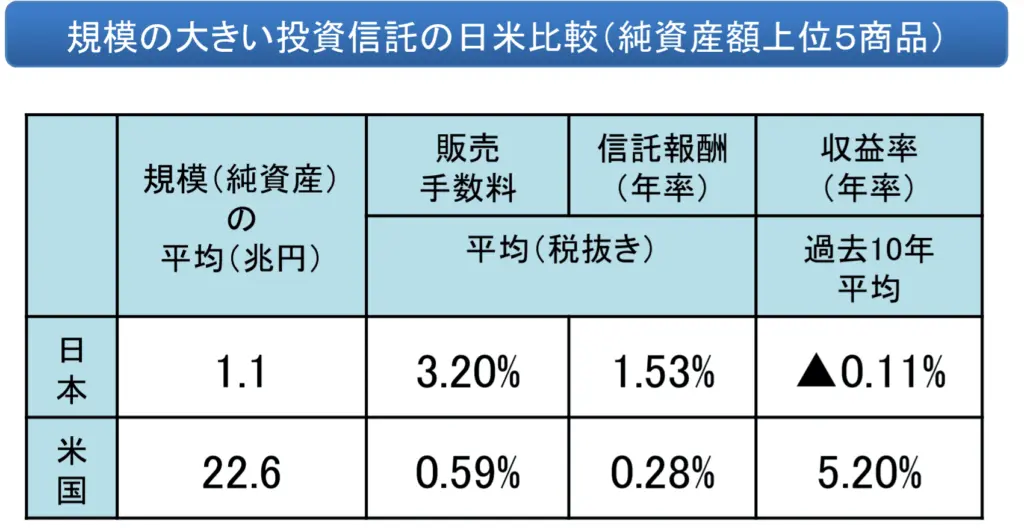

以下の表は金融庁が調査した日米の規模の大きい投資信託のパフォーマンス比較になります。

投資信託には運用を代行してもらった報酬として、一定の手数料が決められています。

上記の表でいうと、販売手数料と信託報酬が手数料にあたります。

手数料は利益の圧迫に直接つながるので、投資信託の手数料は資産運用の結果に大きな影響を及ぼします。

にもかかわらず、上記の表をみると日本の手数料は合計4.73%と、米国の0.87%より圧倒的に高い状態です。

さらに、収益率も日本は-0.11%であり、米国は5.2%に比べて非常に低くなっています。この収益率は信託報酬が加味されていないので、それも考慮したらさらに差は広がる計算です。

この差が将来の資産運用において、どの程度の差を生むのかシミュレーションしてみます。

今回は信託報酬を加味した場合とそうでない場合で比較します。

まず仮に月3万円の積立投資を30年間続けたとして、信託報酬を加味しない場合です。

ちなみに、30年後には元本だけでも1,080万円になっているはずです。

では実際にシミュレーションしてみると、日本の投資信託だと収益率は-0.11%なので、30年後の資産額は約1,062万円になります。

一方、米国の投資信託だと収益率は5.2%なので、資産額は約2,475万円です。

信託報酬を加味しなかった場合でも、最終的に日本の投資信託だと約1,413万円も米国に比べて資産が増えない計算になります。

では、信託報酬を加味するとどうなるでしょうか。

日本の投資信託だと、収益率-0.11%からさらに1.53%を引くので、収益率は-1.64%です。

その収益率で計算すると、30年後には資産額は約850万円と大きく元本より目減りしています。

そして米国の投資信託だと収益率は4.92%となるため、30年後には資産額は約2,400万円にまで到達します。

日本との差は約1,550万円となり、信託報酬を加味しない場合よりも差が開きました。

このように日本の投資信託は質が悪く、将来の資産形成の成功を危ぶませる可能性さえあります。いくら日本の投資信託に債券と株式に投資ができる商品があるとはいえ、そもそも商品自体の質が良くなければ意味がありません。

債券と株式は根本的に違う!改めて理解しよう

ここまで債券と株式の基礎知識とそれらに簡単に分散投資できる投資信託について解説しました。株式と債券は投資信託の投資対象の基本的なものであり、今回でしっかりと理解しておくとよいです。

それらが理解できたうえで、自分に合った投資信託を選ぶのがおすすめです。

ただし、日本の投資信託は手数料面・収益面でもパフォーマンスが低いのでおすすめできません。

日本の投資信託だけという少ない選択肢ではなく、海外に存在している投資信託も選択肢に入れて、自分の資産形成に本当に適した投資信託を選んでください。

⬇️この記事で『少しでも得るものがあった方』は、バナーをクリックお願いします。ブログを書く励みになります。にほんブログ村

全般ランキング