2度目の緊急事態宣言が解除され、早1ヶ月ほどが経とうとしています。

早いもので、オリンピックが延期され一律給付金が配布が決まって1年です。

オリンピックの開催も危ぶまれる中、日本では依然として政府はまともな対策を講じず国民への負担が増すばかりだと感じている人も多いのではないでしょうか。

しかし、国民への本当の「禍(わざわい)」はコロナ禍を耐えた後に襲いかかってくるとも言われています。

それは日本政府の得意とする「国民からの搾取」です。

具体的に例をあげますと「年金カット、医療・介護の負担増、消費税増」など、コロナを理由に様々な分野の“後遺症”を国民が負担させられる可能性があると言うことです。

新型コロナ以降、飲食店や宿泊施設などだけではなく、多くの企業がダメージを受けています。ただ、明らかに不景気な状況でも、日本の景気を表すともいわれる日経平均株価はバブル経済当時の価格に近い状況。

普通に考えるのであれば、日本はコロナ以前よりも景気が良いと判断できる指標なわけですが、恐らく「誰もが新型コロナが蔓延して以降は不況だ」と知っているはずです。

この社会的に厳しい状態の時に、「年金カット、医療・介護の負担増、消費税増」などの追い打ちをかけるようなことになれば、さらに日本経済を含めてあなたの暮らしにも影響していくはずです。

今回の記事では、新型コロナ以降に考えられる政府の対策や私達が損をする可能性があるシナリオを考えていきたいと思います。

Contents

コロナ不況がもたらした国民への負担は年金減額から

「年金生活者はコロナ不況に困っていない」という理屈で、厚生労働省は1月22日にコロナ禍中にもかかわらず、年金を今年4月分(6月支給)から「0.1%」減額することを決定した。この減額は2017年度以来4年ぶりのこととなります。

今回の決定では「0.1%」減額としているが、コロナ不況を考えて今後は年金支給を大幅にカットできる“好機”と考えている可能性もあります。

「若者の負担が大きい」というのはコロナ以前によく言われた話ですが、政治家がそれをいえば票を多く持っている高齢者から支持を貰うことができなくなるので言うことはない言葉です。

ただ、新型コロナ以降の状況は状況が変わってきます。

年金制度は新年度(4月)から、実質賃金が物価より下がった場合、賃金の下げ幅に合わせて年金を減らす新ルールが適用されるので「制度を支える現役世代の給料が下がれば、高齢者にこれまで通りの年金を払うわけにはいかない」と言うことになります。

年金の制度に関しては過去に書いた記事「知られざる年金の真実と噓」を参考にしてもらえればと思いますが、年金とは、もらえなくなることは無い制度であるぶん、支給額を保証されている制度では無いということであると言うことを今一度確認しておいて頂きたいと思います。

2020年は、コロナ不況によるリストラや休業で年金制度を支える現役世代の賃金が大きく下がったと考えられたことから、早くて今年4月分(6月支給)から「0.1%」減額とされていることが予想されます。

ニュースなどでもリストラ(コロナ失業)や休業になってしまった人のインタビューなどをよく目にします。

マネーポストWEBで、「年金博士」こと社会保険労務士の北村庄吾氏の協力のもと、以下の世帯のタイプ別に2025年までの年金減額を試算していたデータ掲載していましたので、これを元にも話を進めて考えてみたいと思います。

これらの試算は、昨年3月以降、最新のデータが公表された11月まで実質賃金(前年比)は9か月連続で低下し、その間の平均はマイナス1.3%。第1回目の緊急事態宣言下にあった昨年4~5月は前年比マイナス2.3%までの落ち込み。そうした前提を踏まえて、実質賃金が20年から22年までの3年間、「年間2%ずつ低下」としてシミュレーションされています。

このシミュレーション結果になってしまった場合、2025年には

- 「共働き夫婦」:世帯の年金は毎月約1万4000円減(年間約17万円減)

- 「サラリーマンと専業主婦」:世帯は毎月約1万円減(年間約14万円減)

- 「自営業夫婦」:世帯でも毎月約6900円減(年間約8万円減)

と言う計算になります。

今から4年後の話であり、もう遠い先の話ではないと言うことと考えて行動しなければ、近い将来一方的に損をする可能性が高くなります。

早くも2年後の2023年には、共働き夫婦なら年間約7万円もの年金が減らされることになり、これは一大事な内容です。

もちろん、確定した内容ではありませんが、気づいた今から何をするのか?はあなたにとって大きな分岐点になりうるでしょう。

賃金が上がっても年金は増えない

一方で、日本では4月12日から始まった高齢者への接種及び一般の人にも接種が始まりました。

これでコロナが完全に収束し今まで通りに生活様式が戻ると、消費が大きく伸び、経済は急回復。

それに伴い物価が上昇し、賃金もアップすることするとの考え方もあります。しかし、このような世界的パンデミックを経験した日本人が「預金<消費」となるとは考えずらいはずです。

そもそも日本人は、世界的にも預貯金体質であることから上記のような経済の急回復は見込めないと私は考えています。

また、上記の試算を出した社会保険労務士の北村庄吾氏は「仮に経済が急回復したとしても年金は連動して支給額が上昇するというわけではない。」と述べています。

「賃金や物価が上昇すると、今度はマクロ経済スライドという仕組みが発動されます。これは本来なら物価や賃金に合わせて年金を引き上げる分から、被保険者数の減少、平均寿命の延びを勘案した『調整率』を差し引いて年金額を計算し、支給額を低く抑えるものです。そのため、コロナ後に経済が回復しても、年金生活者には恩恵はほとんどないといっていい」

(引用:マネーポスト)

これはまさに「多くが知らない年金の落とし穴.」といえるでしょう。

そして、これは意外と知られていないことではありますが、そもそも年金制度が誕生した当時の厚労省の花澤年金課長は、以下のような発言をしていることが「厚生年金保険制度回顧録」でわかっています。

「年金を払うのは先のことだから、今のうちにどんどん使ってしまっても構わない。使ってしまったら先行で困るのでないかという声もあったけれど、そんなことは問題ではない」

「二十年先まで大事に持っていても資産価値が下がってしまう。だからどんどん運用して活用した方がいい。何しろ集まるお金が雪だるまみたいにどんどん大きくなって「将来みんなが支払う時に金が払えなくなったら賦課式にしてしまえばいいのだから、それまでの間にせっせと使ってしまえ。」

(引用:厚生年金保険制度回顧録)

つまり、年金制度は誕生当時から欠陥があることが分かっていたということです。

こうした年金のシステム上、年金がもらえなくなることは無いが、全ての世代で、今後、賃金が上がろうが下がろうが、年金は下がり続ける仕組みだと言うことは変わらはありません。

国内の制度だけでは老後の生活を担保するのは難しい。

年金受給額の減少、可処分所得の低下を考慮に考えれば、効果的な貯蓄方法や資産運用をしていくことが重要になってきます。

ただ、貯蓄といっても銀行の金利は0.001%ですので、貯蓄にお金を増やすなら節約に近い方法になってしまいます。

なので、私達の収めた年金が運用されている株式や債券といった運用方法を参考に、個人でも増やせる対策を行っていく必要があります。なお年金積立金運用の約60%が国内株式や国内債券で運用されているので、外国で運用することも視野に入れておきましょう。

しかし、注意することが1つあります。

年金積立金の運用先と同じようなところで資産運用してしまうと、あなたの資産が減っているときに、年金受給額が減額されてしまうことがあるかもしれないため注意しておきましょう。

そこで国内の株式や債券以外で、どこでどのような資産運用をすればいいのかを説明していきます。

オフショア投資

オフショア投資とは、簡単にいえば海外の金融商品へ投資することです。ただ、ここで注意したいのが国内の証券会社で購入するのとは投資方法がやや異なる点です。

このオフショアは、特に税制面で優遇された地域で行われています。いわゆるタックスヘイブン(租税回避地)で行われる投資のことでもあります。

タックスヘイブンと聞くと、パナマ文書やパラダイス文書のことを思い出して違法だと思われるかもしれませんが、そうではありません。大企業の一部や資産家などが税金逃れをしようとしたことが問題であって、最終的に日本で申告をすればいいだけであり、全く問題はありません。

税率が低い、もしくはゼロということは、投資会社もコストを削減できることから、より効率的に運用が可能になり、投資家にとっても大きなメリットにつながる訳です。

ただしタックスヘイブンで、どのように投資を始めればいいか不安な人やわからない人も多いでしょう。特に英語が分からない人にとっては、とてもハードルが高く感じるはずです。

オフショア投資は、まずは現地の投資会社で口座開設を行う必要がありますが、日本の仲介業者を通して手続きすることも可能です。海外の独立系ファイナンシャルアドバイザー(IFA)と契約をすることが一般的なので、現地へ赴く必要は全くありません。

口座を開設した後は、海外積立投資を行うのがオススメです。

過去にオフショア投資の手順や活用例を書いた記事もあるので、もう少しオフショアのことを知りたい人はぜひ併せて読んでみてください。

海外積立投資のメリットとデメリット

オフショア投資では海外積立投資が人気で、多くの人が選択をしている投資です。理由としては、毎月2万円程度の小額投資から始められるからです。ここで海外積立投資のメリットを挙げていきます。

- 利回りが高く、利益発生しやすい

- 国内では投資できない商品があり、種類も豊富なため資産状況に合わせた運用ができる

- 売買時に税金が掛からず、税金支払いの繰り延べが可能

- 利回り確保型の商品がある

これは国内にはない魅力でしょう。

特に商品数が豊富なため、収入や貯蓄といった資産状況に合わせた投資をすることができるため、あなたに最適な運用をできる可能性がが高く、選択肢を自由に選ぶことができます。

また、利回りも日本より高いことが多く、手数料も低いので運用コストでも大きく有利になります。

そして、次に海外積立投資のデメリットについても忘れずに知っておいてもらいたいと思います。

- 為替リスク

- 投資商品の情報を得ることが難しい

為替リスクについては、国内の商品でも該当するためオフショアに限った話ではありません。ただ、やはり国内にはない商品というのは中々情報が出回らず、投資において重要な情報収集が上手くいかないことも。

そのため、大切なのは定期的に情報を手に入れられる方法や相手がいる事が最も重要になります。

そして、このメリットとデメリットに大きな影響を与えるのが、どの海外の独立系ファイナンシャルアドバイザー(IFA)を選択するかです。

実際にはもっと大きな違いもありますが、これに関しては国内での投資からオフショア投資へ切り替えた事例も紹介しているため、既に投資経験がある人は比較してみると違いが明確に分かるかと思います。

年収300万円から始められるオフショア投資による年金対策

オフショア投資を使えば、本当に国内投資よりも上手く資産を構築できるのか??恐らく投資経験のない人やオフショアを始めて知ったという人は、疑問に感じるかもしれません。

そのため、少しオフショア商品の例を出しながら次の条件でシュミレーションをしてみます。

(シュミレーション条件)

- 年齢:25歳

- 年収:300万円

- 目標:65歳で2,000万円以上の資産を作る

- 毎月積立額:毎月300米ドル(33,000円)

- ドル円レート:1ドル110円

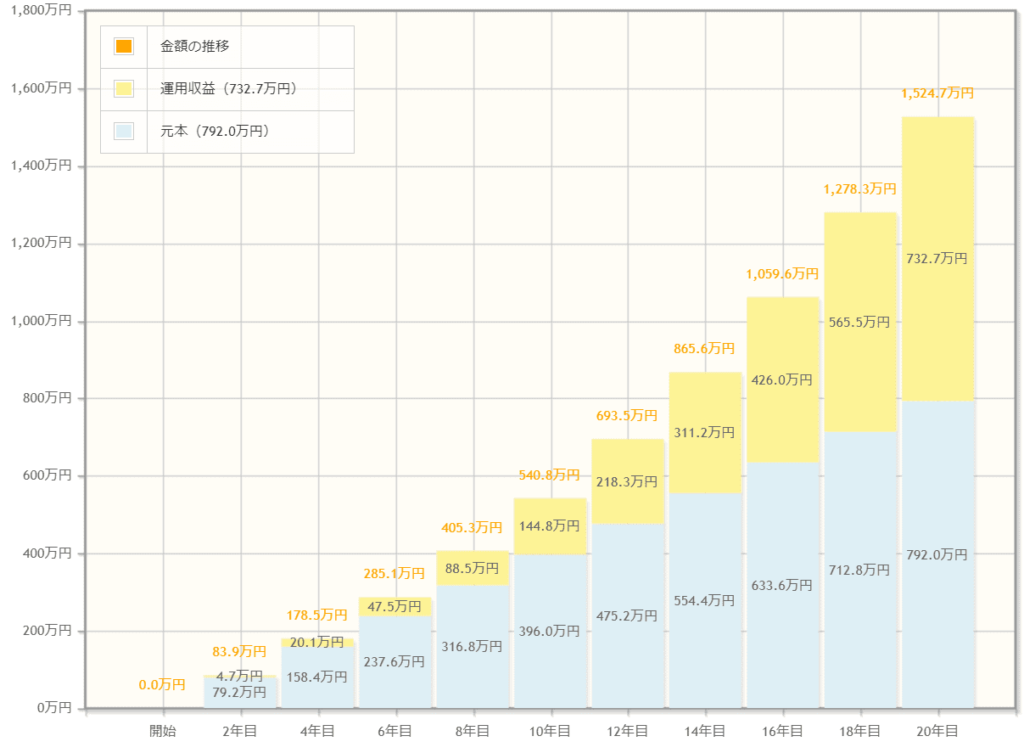

上記の条件で、実在するベース利率6%で20年間契約の商品を契約したとします。

そうすると20年後の45歳時点で、積立総額は72,000ドル(7,920,000円)となり、返戻金は『138,612ドル(約15,247,350円)』にまで増えます。

上記の推移を見ていくと、20年間で約1,500万円を作れる可能性がある投資というのが分かります。

そして、その時点で45歳なので、もう一度同じ商品を契約すればさらに20年後の老後65歳時点でさらに約1,500万円が作れる可能性があります。

そうすると、合計して約3,000万円の資産が出来上がります。

このようにオフショア投資は、年収300万円でも余裕を持って対応できる資産運用の方法1つであることが分かるはずです。

もちろん25歳という若さで65歳の老後を意識して資産を運用する人も少ないと思います。しかし、実際問題として将来どのぐらいの年収になるのかが分からないのであれば、ある程度低い年収をもとに将来に備えた資金を用意できる対策を考えておくことは重要です。

20代でなくとも、今の年代でも間に合う可能性が高い人も多くいると思いますが、最も将来の資金として悩む人が多いのが老後資金をオフショア投資を考えてみてもいいかもしれません。

年金の存在自体がなくなることはありませんが、それでも不景気によって年金額が減額される可能性も高く、老後破産なんて言葉も近年聞くようになりました。

そのため、将来直前に焦らなくてもいいように今できる対策を真剣に考えてみましょう。

今回紹介したオフショア投資については、老後資金に向けてどのように運用していくべきかを詳しく検証した内容も続きとして書いているので、ぜひ老後や将来の資産計画を今の収入から考えている人は参考にしてみてください。

⬇️この記事で『少しでも得るものがあった方』は、バナーをクリックお願いします。ブログを書く励みになります。にほんブログ村

全般ランキング