前回の【40代からでも間に合う老後2000万円への資産形成の方法】では、老後に必要になる具体的な貯蓄から、金銭の出納簿の重要性、その収納簿の応じて2割を投資にまわすことで資産運用における資金を確保する術をお伝えしました。

ただ、実際にお金を銀行に預けているだけでは、ゼロ金利の現代でお金を上手に貯めているとは言い難い現実があります。収入の一部を預けるだけでは、継続した貯金でどれぐらい貯まるのか予測できるので、不安を覚えた人も多いでしょう。

しかし、単純に貯蓄を増やしながら2割を運用すると考えても、いきなり投資というのは初心者には難易度が高いと思います。そのためまずは、運用を行う前に知っておいてほしい最低限の資産運用する日本の現状を知ってもらいたいと思います。

投資先は株や不動産、投資信託にNISAなど様々ありますが、日本の現状でどういった投資先へ投資することが損をしずらいのか、リスクを把握するためにも知っておきましょう。

Contents

「貯蓄から投資へ」と思ったら、いきなり金融危機

「貯蓄から投資へ」が、盛んに言われるようになったのは、2000年代に入ってからです。

とくに小泉政権時代には、郵政民営化のような規制緩和が進むなか、ゼロ金利になったこともあり、「これからは貯金をしてもお金は増えない。」ということが世の中に浸透し始めました。

この時に、急に投資へ移行した人たちが買った物は「株や投資信託」ではないかと思います。時代の雰囲気とは恐ろしいもので、こういうときにたまたま短期的に儲かってしまった人の話が広まり、

- 「主婦でもFX(外国為替証拠金取引)は儲けられる」

- 「毎月配当がもらえる投資信託がある」

などという話を聞いて、何も調べずに「ただ買うだけ」という人が多かったのではないかと思います。

こういった状態が続いていれば、日本でも個人投資家が増えていったことでしょう。

ですが、貯蓄一辺倒だった日本人がいきなり投資をしてもうまくいくわけはなく2008年のリーマンショックで、そんな投資ムードは一変し、時代は逆戻りしました。

リーマンショックの1年前は、世界全体の株式の時価総額は 63.5兆ドル(6350兆円)あったのに、リーマンショック後の 2008年10月 は 31兆ドル(3100兆円)と半分以下になってしまっていました。

- 「いったいどうなっているんだ?」

- 「投資なんか怖くてできない」

と思う方たちが急激に増えたことも事実でしょう。

以来、日本では「貯蓄から投資へ」という流れは、ほぼなくなってしまったと言っていいでしょう。

株式投資やFX、投資信託購入する証券口座からはお金が引き上げられ、郵便貯金や定期預金が増加し続けています。

金融教育の欠如が生んだ「貯蓄至上主義」日本の誤った常識の記事でも書きまいたが、郵貯を始めとする「現金・預金」の金額は2019年末で1900兆円を超え2000兆円に迫る勢いです。しかし、本当にこれでいいのでしょうか?

私の考えは、100%「ノー」です。

理由は後述しますが、現代のグローバル資本主義下では「貯蓄より投資のほうが、圧倒的ににお金を増やせる見込みがある方法」だからです。

景気がいいときだけ投資をして景気が悪くなったらしないというのは、合理的な行動ではなくむしろ不合理であるからです。

いまの日本人の弱気はバブル崩壊時と似ている

いまの日本人は、本当に「消極的」です。言葉を金融用語に替えれば、「弱気」そのものです。少なくとも、日本が経済成長していた30~40年前までは、日本人はこんなに内向的ではありませんでした。バブル経済に沸いていたころの日本人は、まさに「強気」そのものという感じで、積極的に国外に出ていました。当時はジャパンマネーが世界中を席捲していたのは皆さんもご存じの通りです。

ニューヨークのロックフェラーセンターもカリフォルニアの名門ゴルフ場のペブルビーチも、日本人が買っていたのです。日本企業も個人投資家も、国外に投資をし、国内で余った「円」が外に出て、世界中をぐるぐると回っていました。

ところが、バブルが弾けた1990年を境にして、日本人のメンタリティは180度変わり、いっきに「内向的」になり、海外に投資していたことなど忘れてしまったかのように、国内に閉じこもるようになりました。

世の中にはこれを「後遺症」だと言い続けている方がいらっしゃいますが、今後もこの後遺症を引きずり続けるのでしょうか?

そして、2008年のリーマンショック以降の世界同時不況。

これで、日本人はさらに弱気になってきました。私たちは人間ですので、時には弱気になることもありますがずっと弱気なままでいいのでしょうか?

本来の日本人が持っているメンタリティは強気な物だからです。

明治以来、アジアでは日本人がもっとも海外に目を向け、先進国として繁栄を築いてきたことを思い出してください。

- なぜ、海外に目を向けるべきなのか?

- なぜ、内向きではいけないのか?

その答えは、シンプルです。国内ではまったくお金が増えないからです。

現金で持っていても、銀行に預けても、また、株や債券などの金融商品に投資しても、増えません。

増えないだけならいいですが、目減りしたり、元本割れしてしまうような商品ばかりです。老後の生活を考えた時に、日本国内にお金を置いておくことは逆にリスクであることを理解してください。

昔は銀行にお金を預けるだけでよかった

ここで、少しマクロ的な話をしましょう。現代のグローバル資本主義の時代と、日本が経済成長をしていた時代を比べて、「何が」「どのように」変わったのかを解説していきたいと思います。これを知れば、私たち日本人は投資を続けていかなければならないということがわかると思います。

1980年代半ばごろから、世界では経済と金融の大きな構造変化が起こりました。そして、1990年から始まったグローバル化で、世界経済はそれまでの時代とは決定的に違う段階に入りました。

これまでの日本では、ほとんどの人が働いて貯めたお金を銀行や郵便局に預け、貯蓄をすることで、将来の豊かな生活を手に入れられるようになっていました。高度成長が続いて来たおかげで、日本では社会システムが確立されてきたのです。

銀行は預かったお金を貯めるだけではなく、企業や個人に貸すことで利益を出しています。

これは郵便局も同じで、郵貯に預けられたお金を政府を仲介して金融機関に回して企業に対してお金を貸すというような違いです。

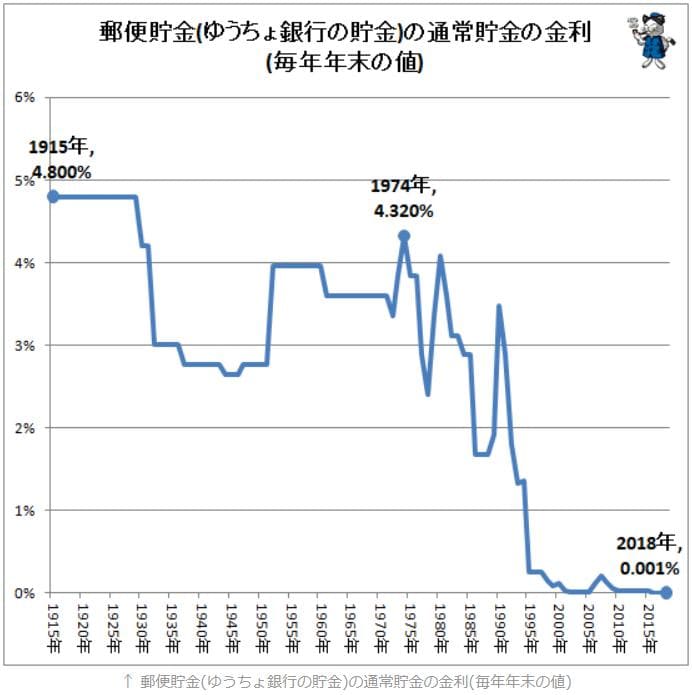

このようにして、日本企業は資金を調達し、製品を世界に輸出してきました。そして、稼いだお金が労働者に還元され、日本経済は成長を続けてきたのです。この時代は、働けば働くほど給料も上がるという、シンプルかつ幸せな時代だったと言えます。働いて得た所得の一部を銀行預金や郵便貯金に預けておけば、3~5%前後の利息がつきました。

こうしてマイホームを買う頭金を貯めて住宅を購入し、その後住宅ローンの返済を続ければよかったのです。さらに、退職するときまで貯蓄を続け、年金を払い続ければ、それ相応の資産形成もできて、老後の生活も安定しました。

こういう時代でしたから、株を買うなどという投資行為は、お金持ちの人か、野心のある人もしくは一攫千金を夢見る人がするようなことと見なされていたわけです。

ところが、いまはもう同じような意識の仕方では生きることはできません。

そんなことをしたら、貧しくなるだけです。しかしながら、残念なことに、いまだに同じ価値観で生きている日本人は多いと思います。でも、もうこのようなよき時代は戻ってこないのです。

金融危機が起こり、世界的に行き過ぎた金融経済が見直されてはいますが、かつての時代に戻ることはありえません。

長期にわたる実質ゼロ金利の時代に、ただお金を持ち続けるだけの預貯金は、意味を失ったのです。

「貯蓄はリスクがない」というのは、はるか昔の神話と考えたほうがいいしょう。

それどころか、銀行にお金を預けるだけでは、インフレになったときお金の価値が目減りするリスクを回避できません。

日本では 1990年代のバブル崩壊から、30年間デフレが続いています。そのため、10年の固定金利で郵便貯金に預けておくのが、いちばん利回りがいい、ということが起こりました。また、「国債を買い続けていたほうが株式に投資するよりはるかにお金が増える」ということも起こりました。しかし、これはほぼ日本国内だけの特殊な話にすぎません。

金融リテラシーの向上が必須になっている

現在の資本市場は、資金を調達する側が金融機関を通してさまざまな債券、株式やそのほかの金融商品を発行し、投資する側は金融商品を自由に選べるということで成り立っています。金融商品のリターンは、通常、そのリスクと相関しています。目標リターンが高い商品は高リスクを伴います。私たち個人もここにアクセスしなければ、資産形成はできません。

そのためには私たち自身が金融について知識を付ける必要があります。それでは、いまの日本の金融はどうでしょうか?

日本では、かつて「金融ビッグバン」があり、「規制口」も進み、その結果「改革」も進んだとされていますが、多くの人が日本の金融が規制だらけであることに気づきません。実際、日本でも多くの金融商品が売られてるので、選択の自由が広がったように見えていますが、それは単なる思い込みです。日本の金融行政は国民の利益を犠牲にしたうえで金融機関を存続させるためにだけに存在しているとしか思えません。

貯金の代表とされる郵便貯金は、国債を消化するためだけに存在しているようなものです。たとえば、日本の銀行のATMを利用すると、自分の預金を引き出すだけでも 110円、220円といった手数料を取られるケースがほとんどです。

また、両替・残高証明書の作成・当座小切手用紙の交付など、何かするたびに手数料を取られます。オフショア地域の銀行などでは、口座を保有する銀行のATMからの現金引き出し手数料は24時間ありません。

それだけではなく、日本の銀行は貸出先(企業)からも、条件変更の手数料、くり上げ返済の手数料まで取ります。これでは、現在のようなマイナス金利の時代に、銀行口座を持つ意味はほとんどないと言っていいでしょう。

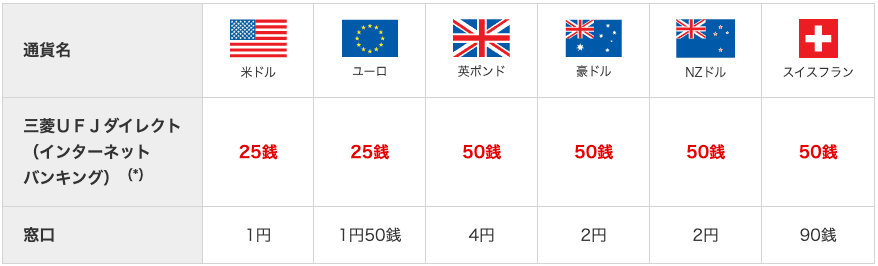

手数料といえば、日本の銀行の外貨両替手数料は驚くほど高額です。

たとえば窓口で1000ポンド両替しようとすると4000円の手数料を取られます。ドルの場合でも1000ドル両替すると、1000円取られます。これを金融規制といいます。

自由競争があれば、こうした手数料は金融機関ごとに異なるはずですが、日本では業界全体がいまだに横並びで保護されているので、手数料は高く設定されています。

一般の日本人は日本の金融機関が欧米の金融機関と比較して非常に高い手数料を徴収していることすら知りません。もし、両替をするのであれば渡航先の空港などで両替をした方が手数料が安く済むことがほとんどです。

日本の投資信託はリターンゼロどころかマイナス

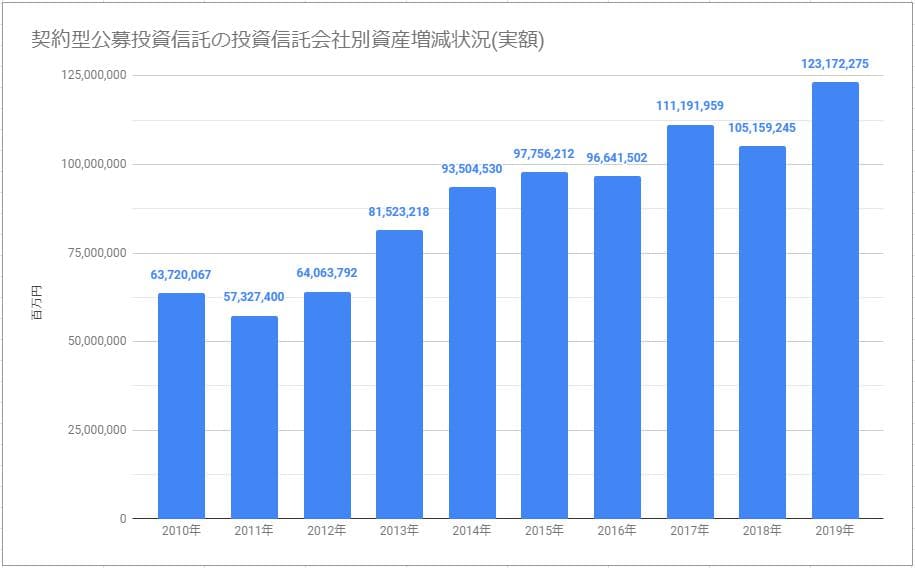

「貯蓄から投資へ」移行した時の代表的商品として人気を集めたのが、投資信託です。2003年以降、株価が回復した局面では、銀行も郵便局もこぞって投資信託を販売し、それにともない人気も急上昇しました。純資産総額(契約型公募投資信託)で見ると、2002年は 36.0兆円だったものが2007年には79.8兆円と倍以上に膨らみました。

しかし、その後の金融危機と株価の急落で、リーマンショックがあった2008年末には52.1兆円となっており、2010~2019年までの直近10年は以下のようになっています。

公募型の投資信託は、いまだに日本の「投資」を代表する金融商品です。ですが、日本で販売されている投資信託は、本当に投資に適した商品なのか?ということです。残念ながら、日本の投資信託は、手数料で販売会社と投資運用会社が儲かるだけで、購入した個人投資家はほとんど儲かりません。

なぜなら、目標リターンがあまりにも低く設定されており、目標リターンに対する「販売手数料」と「信託報酬」が高すぎるからです。

上記は金融庁から報告されている投資信託の運用結果になりますが、約7割の投資信託が3年以内に半減しています。

このことから、国内の投資信託は資産形成に適していないと考えることもできます。

また、唯一資産が減っていない対象は海外の債券を中心とした投資信託になるので、国内投資にするなら日本経済の行く末を考える必要があります。

しかし、経済状況を考慮するなら、将来経済的に成長しそうな海外への投資が資産を構築していくうえでは最適だと考えることもできるはずです。

当サイトでは海外の投資情報もお伝えしていますが、国内投資についてまず詳しく知りたい人は「金融鎖国の日本から生まれた金融商品の知られざる実態」で日本の投資状況について説明していますので御覧ください。

株式投資にはプロがいるというのは誤解?

日本人が「投資」を考えるとき、誰もが思い浮かべるのが株式投資です。

- 「どの会社の株を買ったらいいのか?」

- 「どの株が上がりそうなのか?」

という話ばかりが先行します。

しかし、このような単一銘柄への投資は、投資と言うより「投機」や「ギャンブル」に近く、本来の投資とは言えません。

そもそも、一般投資家にとって投資とは長期的な視点で行うもので、株を購入して短期売買をくり返していては、日本のような金融市場では、売買手数料で金融機関だけが儲かる仕組みになってしまっています。また、多くの人が「株式投資のプロは確実に儲けている」と誤解しています。

これは特定銘柄を推奨する株式評論家という方々が数多く存在できる所以です。

しかし、買い越しのみの株式投資の世界においては、プロといえ何年間も儲け続けるということは稀です。

個別の企業の情報、たとえば新技術の開発、あるいは財務内容を調査・分析して、優良株を発見するようなアプローチは、プロにかぎらず、一般の投資家もみなやっていることです。

それなのに、プロの株式評論家のアプローチは、「推奨銘柄」というようなかたちで発表されます。

では、この推奨銘柄を買い続けて持続的に儲けられるでしょうか?

プロの株式評論家も、じつは公開情報に基づいて判断しているに過ぎません。ですから、そうした発表が出たときには、その判断の根拠になった情報はもう株価に反映されてしまっているのです。

株式市場がピークから20年間低迷し、いまもその4分の1の日本で、従来の株式投資でコンスタントに利益を出すことは不可能と言っていいでしょう。

運用前に投資とギャンブルの違いを理解は必須

ここで、投資とギャンブルとの違いを考えてみましょう。

両者ともリスクを取ってリターンを得ようとする行為は同じです。しかし、投資とギャンブルには決定的な違いがあります。

たとえば、競馬においてすべての馬に賭けたら儲けられるでしょうか? ルーレットですべての数に賭けたら儲けられるでしょうか? 答えは明確です。儲かるわけがありません。

一方、投資においては、市場全体に投資すれば、短期的には損益の変動があったとしても、長期的には必ずリターンが生まれます。

なぜなら、経済は長期的には富を創出して成長を続けるからでもちろん、株や不動産などでバブルのピークのときに投資しては資産の目減りは避けられませんが、長期的に見れば、投資はリターンを生むのです。ギャンブルが短期的な一瞬のリターンを狙うのに対し、投資というのは長期的なリターンを狙うと考えてみればいいでしょう。

お金配りおじさんとして有名な前澤友作氏も短期的な株式投資で44億円の損失明かしています。資産家である前澤氏でも株式投資で利益は出せていません。「悔やんでも悔やみきれません」と後悔をにじませ「事業で絶対に取返します」と決意をつづっています。

投資額が大きい方が儲かる投資において、前澤社長ほどの資金があったとしても適切な投資対象・運用計画がない短絡的な行動は逆に損失になってしまうように、投資とギャンブルの違いを知り、利益が出る可能性を最大限たぐり寄せることが大きなギャンブルと投資の違いです。

そして、次回【オフショアの実態を知り世界レベルの運用を行う】からは日本ではなく、海外へ投資するオフショアについて詳しく説明していきます。

海外を投資先へ考えると不安でより難しく考えてしまう人も多いと思いますが、オフショアでは日本の多くの企業も活用しており、商品の優良さに加えて税金でも有利に働くため、これから資産運用を始める人には知っておいてもらいたい事です。

これは日本や世界の富裕層と呼ばれる人たちが利益を生むために利用している方法でもあるので、次の内容でお金持ちがさらに資産を増やせる理由も分かるはずです。

知っているか知らないかの情報の差で、損をするか得をするか別れることになりますし、やはりお金持ちが利益を生む方法というのはあまり世の中に出回りづらい傾向があるので、この機会に賢いお金の投資先を知って上手く利益を出せるようにしていきましょう。

⬇️この記事で『少しでも得るものがあった方』は、バナーをクリックお願いします。ブログを書く励みになります。にほんブログ村

全般ランキング