タックスヘイブンとは、その名の通り「税金(Tax)」を「回避する(Haven)」するという意味です。

時々、ヘイブンをHeaven(ヘブン)と勘違いをして「タックスヘイブン=税金天国」と思い込んでいる人がいますが、これは大きな勘違いです。「税金避難所」というのがタックスヘイブンの本来の意味です。

詳しくは【オフショアの意味と活用メリットとは何か?】の記事をご覧ください。

Contents

オフショアの規制を強化しようという動き

日本のメディアなどでは、タックスヘイブンは批判されています。

2008年の金融危機以来、世界の金融当局はオフショアで行われる金融取引の規制を強化しようという動きを見せています。とくに経済協力開発機構(OECD)はブラックリストを新たに作成し、G20などでは各国の首脳が規制強化の方向を打ち出しています。

OECD が作成した最新のリストによりますと、現在、世界には 46 カ国・地域にタックスヘイブンがあるとされています。

なぜ批判されても規制強化されないのか?

それでは、オフショアの何が問題なのでしょうか?

簡単に言えば、やはり税金逃れです。

国家は税金によって運営されていますから、オフショアのような無税か無税に近い国・地域があると、それ以外の国・地域の税収が減ってしまうからです。

そして、もう1つ。平成27年まではオフショアでは銀行口座などの資産は秘密性が高く犯罪活動の温床となりかねないことが問題視され、平成27年度税制改正により、外国の金融機関等を利用した国際的な脱税及び租税回避に対処するため、OECDにおいて、非居住者に係る金融口座情報を税務当局間で自動的に交換するための国際基準である「共通報告基準(CRS)」が公表され、日本を含む各国がその実施を約束しました。

これにより現在では秘匿性はなくなりました。

オフショアというものは、もともとは国家を運営するような人々、ヨーロッパでいうと王侯や貴族、大金持ちたちがつくり出したものです。

それが、20世紀になってさまざまな面で発展し、もともとそこで恩恵を受けていた富裕層ばかりか、一般の人間も利用するようになったものです。

20 世紀後半のグローバル化の進展は、オフショアの重要性をさらに高めました。グローバル化とは「ヒト・モノ・カネ」の3つが国境を越えて自由に動くことですから、オフショアのようなところは、その経由地として重要性を増してきたのです。

ところが、日本にはオフショアがありません。イギリスが自国領のマン島や英仏海峡にチャネル諸島を持っているのに比べて、同じ島国なのに日本にはオフショアがありません。

これが、バブル崩壊以降、日本が長期停滞している原因の1つかもしれません。

オフショアがいろいろなところで批判されているにもかかわらず、いまだに規制強化されないのは、規制してしまうと世界のお金の流れが止まってしまうからです。

オフショアのお金の流れが止まれば、世界の経済活動もスローダウンします。そうなって困るのは、世界の国々です。

また、世界の富裕層が所有する金融資産のうち約30~40%がオフショアにあるとされています。

とくにアメリカやヨーロッパの金融資産は、ほとんどがオフショアで運用されています。

また、アジアの富裕層も同じような資産運用をしています。

富裕層ばかりか、政治家も企業経営者もオフショアに口座を持っている人がほとんどです。

そうすると、いくら規制を強化しようとしても規制をすることにより結果、自分たちのクビを締めてしまうことになりかねないわけです。ですので、規制を強化することは現実的には不可能なのです。つまり、オフショアの規制強化は批判する人たちに対しての見せかけに過ぎないとも言えます。

オフショアとは具体的にどんなところなのか?

これまではお金持ちが使うのがオフショアというような書き方をしてきましたが、実際にオフショアを利用しているのは富裕層ばかりではありません。

グローバル資本主義が発展した現在では、一般の方でも自由にオフショアにアクセスできるようになっているので、オフショアの恩恵をあずかれます。

それなのに、多くの日本人がオフショアを知りません。

国内でいくら頑張っても資産形成ができないことを考えれば、日本人はもっとオフショアを活用するべきです。

とくに、香港というオフショアで長く暮らしてきた私から見ると、いまの日本人の行動は本当に不思議です。

【資産形成をするにあたって必要な7つの基礎知識】と【貧しくなり続けた日本人が抱える老後の不安】までで説明してきたように、日本国内においては、投資をしてもお金はほとんど増えません。

日本で生活をする一般の方にとって、投資先としてのオフショアは、資産形成を考える際には、もっとも魅力的な場所ではないでしょうか。

オフショア(タックスヘイブン)とは、金融面から言えば、国内金融市場から隔離され、税制などの優遇措置を与えられた国際金融市場のことを指します。

この国際金融市場の機能を持つところを「オフショア金融センター(Offshore Financial Center)」と呼びます。

世界最大の金融センターの1つであるイギリスのロンドンは、ユーロダラー(アメリカ以外の銀行に預けられた米ドル)のオフショア市場です。

オフショアでは、金融資産に対して譲渡益課税や利子・配当課税がかからず、相続税・贈与税がなく、国外 (地域外)で得た所得に対して所得税・法人税が課税されません。

これが、オフショアの最大のメリットです。

つまり、オフショアでは国家を成り立たせている税金がないか、あっても優遇措置でほとんどかからないのです。

オフショアというのは世界中に散らばっています。たとえば、ヨーロッパの場合、スイスは立派なオフショアです。スイスがオフショア(沖合)というのは変ですからタックスヘイブンと言うべきでしょうが、近年はネガティブなイメージを嫌って、タックスヘイブン国(地域)がオフショア金融センターを名乗ることが多くなっています。

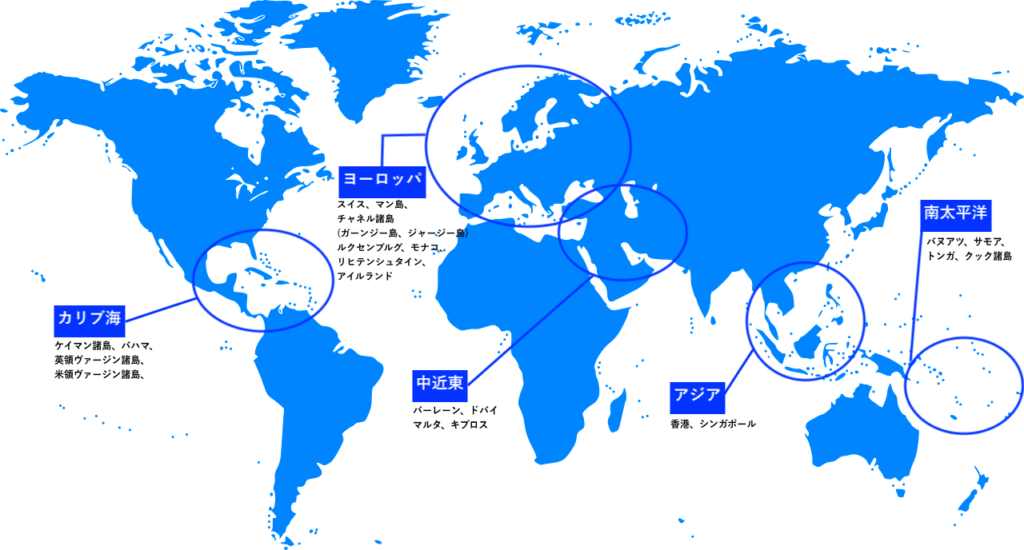

世界の代表的なオフショア

世界の代表的なオフショアをまとめたのが、上記の地図です。この地図を見ていただきながら、各地域の特徴をまとめると、次のようになります。

ヨーロッパ

スイスはもっとも長い歴史を持つタックスヘイブン。世界中の富裕層の口座が集中しています。マン島、チャネル諸島(ガーンジー島、ジャージー島)は、イギリスのタックスヘイブンです。ルクセンブルグ、モナコ、リヒテンシュタインなどの小国も、その優遇税制によりタックスヘイブンと言われています。さらに、アイルランドもオフショア金融センターを開設し、ケルテックタイガー(ケルトの虎)と呼ばれた奇跡の経済発展(1995~2007年)を遂げました。

中近東

バーレーン、ドバイなどは、オイルマネーの運用と世界からの投資を狙ったタックスヘイブンです。また、マルタ、キプロスなども、タックスヘイブンです。

アジア

香港とシンガポールがアジアでの2大オフショア金融センターです。シンガポールは、古くは華僑マネーの運用で発展しましたが、いまやアジアの新興国のマネーのみならずヨーロッパのマネーが急速に集まっています。香港は、中国企業が資金調達と投資をする拠点であり、また中国の富裕層の資産運用地としても発展中です。

カリブ海

ケイマン諸島、バハマ、英領ヴァージン諸島など旧イギリス領が中心です。アメリカも米領ヴァージン諸島にタックスヘイブンを持っています。カリブ海のオフショアとしてのメリットは、アメリカ市場との時差がないことです。

南太平洋

バヌアツ、サモア、トンガ、クック諸島などは、オーストラリア・ニュージーランドの金融市場を背景とした小規模なタックスヘイブンになっています。

日本にはないオフショアの5つのメリットと注意点

ここからは、オフショアのメリットを活かした投資、資産運用について見てみましょう。

まず、オフショア(タックスヘイブン)の多くは、海外のマネーを集めることを目的に税制の優遇措置を採択したわけですから、オフショアには世界中の大手金融機関、弁護士事務所や会計事務所が現地法人や支店を設けています。

つまり、金融インフラが整っていて日本ではあり得ない恩恵・サービスを受けることが可能です。また、これらの銀行や証券会社で運用を行う場合は、現地に出向かなくても郵送などで行うことができるところがあります。

さらに、口座をすでに持っている人はインターネットで可能ですから、日本の銀行で資産を運用する意味はまったくと言っていいほどです。

それでは、オフショアの5つの資産運用のメリット5つと注意点を挙げて行きます。

減税・節税の繰越が可能

オフショアの最大のメリットは、個人の所得にかかる所得税、事業所得にかかる事業税、利子所得にかかる源泉徴収税などがないか、ほとんどないに等しいことです。

ただし、ここで注意しなくてはいけないのが日本人の方が日本で運用益を受け取った場合日本の法律が適応されるので当然、税金はかかります。

オフショアでのメリットは運用中の税金は繰り越されるので、複利を最大限活用することができるので資産を大きく増やせる可能性が日本よりも圧倒的にでかいということです。

世界中の金融商品へのアクセスが可能

オフショアでは、世界中のほとんどの金融商品にアクセスできます。また、それらの金融商品には利益率も高く、手数料が日本と比べ安いため投資効率がいいものが多数あります。

ですので、日本国内ではいくら探しても見つからないような投資機会に恵まれる上、パフォーマンスの恩恵も受けることが可能になります。

資産防衛がしやすい

日本国内では資産が目減りしたり、増税などの強制的なインフレリスクにより資産価値間部りする可能性があります。

しかし、オフショアで資産運用をすれば、資産が目減りする確率は抑えられる上、日本国内の裁判等での判決の影響は遡及しないですみます。

通貨への分散投資

オフショアでは、世界の主要通貨のほとんどが取引されています。

また、通貨の交換手数料が最少に抑えられています。これはいかに日本の手数料が高いかは「投資信託の基礎知識」の記事で紹介しています。

したがって、単一通貨による資産リスクから逃れられます。

効率的な財産継承

財産を継承する場合、日本国内では高額の相続税が課せられますが、オフショアには贈与税、相続税はありません。

したがって、オフショアを活用することにより、効率のよい財産の継承、遺産相続が可能になります。このほかにも、オフショアにはさまざまなメリットがありますが、これらのメリットを享受するために、オフショアに引っ越す必要はありません。

なぜなら、オフショアのさまざまな税制優遇措置は、非居住者も享受できるものだからです。海外へ資産を移すだけで、国内での生活を続けながら、資産の効率的な運用と財産の保護が可能になります。

注意点(プライバシーが守られる)

最後に注意点です。オフショアにおいて、「プライバシーは保護されている。」と思っている方が多くいますが、現在は保護されていません。

この記事の最初にも触れましたが、平成27年度税制改正により、外国の金融機関等を利用した国際的な脱税及び租税回避に対処するため、OECDにおいて、非居住者に係る金融口座情報を税務当局間で自動的に交換するための国際基準である「共通報告基準(CRS)」が公表され、日本を含む各国がその実施を約束しました。

いまだに「オフショアの口座や取引が開示されることはありません。」や「日本の課税当局であっても預金者の個人情報を、オフショアの金融機関に開示させることはできません。」などと言っている方がいましたら教えてあげてください。また、このようなことを言ってオフショア商品を進めてくる方がいましたらご注意ください。

オフショアへ進出している日本の一流企業

世界の金融基準は年々強化されており、上記で触れた「CRS」もその一つです。ですが、オフショアが世界中のマネーの経由地になっていることに変わりはありません。

昨今では、投資家などの富裕層のお金ばかりか「企業のお金」や「一般の人々のお金」までもが集まってきます。

週刊エコノミスト2016年5月24日号では以下のようにタックスヘイブンに関係会社がある主な日本企業が掲載されています。

皆さんも知っているもしくは活用している企業があるのではないでしょうか?

これは世界中でグローバル化が進み、企業は巨大化して世界中でビジネスをするようになったことによるものです。それにともなって、機関投資家も個人投資家も世界中でお金を動かすようになりました。

オフショアではこうしたクローバル化の動きに合わせて、様々な金融サービスを拡充し、最新の金融サービスを実践する場として一般の人々を含む幅の広い人々の資産運用をサポートしています。

いまや名だたるオフショアセンターには、世界中の金融機関ばかりか世界的な企業や大手の会計事務所・コンサルティングカンパニーが進出し、クライアントにありとあらゆるサービスを提供し、オフショアを活用した節税スキームまで販売しています。

従来の金融機関が提供するサービスとこれらのスキームを組み合わせれば、まさにタックスヘイブンは「租税回避地」ではなく「税金天国」といっても過言ではないほどです。

これは、昔から富裕層には需要があり、トラストのコンセプトが法的に認知されているアメリカやイギリスでは、一定の条件を満たした信託財産は、受益者は通常、受益前のキャピタルゲイン税については課税されません。

ただし、受益者に対する譲渡税は受益者居住国の税制に従います。そのため、オフショアでトラストをつくるわけです。

こうすると、多くの場合、受益者は自国とオフショアのいずれからもいっさい課税されずに年金を享受することができあります。この受益者は、居住者に限りません。

オフショアでは、投資家が税制上多くのメリットを享受することができ、金融機関には取引手数料が入り、ファンド会社や会計事務所・コンサルティング会社にも手数料が入ります。

これがオフショアの現実です。

なぜ個人でのオフショアを利用する人が少ないのか?

ここまで聞くと日本でも多くの企業や富裕層がオフショアを活用していることが分かりますが、一般的な収入のサラリーマンがオフショアを活用しているという話はあまり聞きません。

これはオフショアへの窓口が日本ではとある理由で少ないこと、そして知っている業界の人達の利益に繋がらないことが主な理由です。

例えば、保険アドバイザーやFPに相談してもオフショアの話すら出てこず、自社の利益につながる商品を「あくまで自己責任で…」といった形で契約者(クライアント)自身に選択肢を委ねる仕組みになっています。

FPの資格を持っている人でもオフショアのことすら知らない人たちが大半ですが、それに加えて、保険業法上、FPの資格で販売を許可されているのは「国内の商品のみ」となっているため、日本ではオフショア商品を知ったり、学ぶ環境を意図的に作らせない仕組みになっています。

こういった状況の中では国内の商品で運用するしかありません。ですが、実際に提案された商品へ投資すると資産運用といえるほど利益が生まれないどころか、【投資先が日本なのは資産運用では不適切な理由】で紹介したように投資信託などでは元本割れを起こす事すらあります。

販売する側(証券・国)には利益があり、購入者(国民)には利益はない利益相反な関係だということです。

これは善か悪か、フェアかアンフェアかといった話ではありません。

そして、オフショアの事をFPや保険アドバイザーに相談してみると、カナダや香港などで日本人を対象として保険の販売をする業者、加入する人に対して違法行為をしているかのように言う人がいますが、これは大きな間違いです。

確かに日本でそういった法律があり、

・第186条第1項

日本に支店等を設けない外国保険業者は、日本に住所若しくは居所を有する人に係る—–中略—–保険契約を締結してはならない。・第186条第2項

日本に支店等を設けない外国保険業者に対して、日本に住所若しくは居所を有する人—–中略—–に係る保険契約の申込みをしようとする者は、当該申込みを行う時までに、内閣府令で定めるところにより、内閣総理大臣の許可を受けなければならない

(引用:金融庁)

とあります。

しかし、自身で海外の商品契約を諦結することの是非は保険業法でも規定されていません。つまり、自分の意思で海外の商品を契約をする人達まではルールの適応外であり、あくまでも合法的な現実です。

ちなみに内閣総理大臣への許可は、電子政府の総合窓口「海外直接付保の許可」で可能ですが、返ってくることはなく形だけの窓口となっているのが現状です。

オフショアは誰にでも開放されています。

オフショアというと、お金持ちだけが利用できる。あるいは、そこを利用するのはよくないことなどというのは、日本人の偏見にすぎません。このグローバル資本主義下では、オフショアを利用してこそ、もっとも効果的な資産形成が可能になるのです。

にほんブログ村

全般ランキング