2回目の面談では「保険」について活用することを中心に教育資金や老後対策を行っていくことをオススメされることがFPさんから多くありました。

提案された内容は加入者も多く、知名度もある保険ばかりです。しかし、調べてみるとデメリットも多く、元本割れの可能性を考えると対策できる根拠としてはまだ安心できないかなという印象。

そのため今回は、おそらく多くの人が気になる老後の話を中心に問い合わせてみました。

率直に「老後資金を準備できるのか?」というのは、気になるところですし、収入や貯蓄状況次第でしか対策することができないのなら、老後費用を作れる条件が絞られることになります。FPさんが「できません」とストレートに答えることはありませんから、その解決策など、聞いてきた内容をお伝えしたいと思います。

Contents

最も気になっていた「老後資金の話」

「老後の資金はいつから準備するのがいいのか?」という話をしていただきました。

このFPさんは、

「まずは子供を考えているのであれば、まずは教育費が必要なので教育費が終わってからでも良いのでは?」という提案。

これには正直驚きを隠せませんでした。

30歳で現在子供がいない状態で相談させて頂きましたが、仮に相談後すぐに出産したとすれば、教育資金1000~2000万円を18年以内に作る想定となります。また、老後資金を48歳から考えると早くて17年間で不足するといわれている2000万円を用意する必要があります。

これは貯金で想定した場合には毎月10万円になりますが、FPさんの提案では、教育費を支払い終えてから老後まで約20年あるので「その間で準備する」というお話です。これはかなり非現実的だと私は思いました。皆さんはどうでしょうか?

保険相談の前提として、「老後2000万問題について不安」ということを伝えていたのですが、最終的には「老後のことを考えるよりも目先のことを考えましょう」という流れになってしまっていました。私はこれにかなりの不安を感じました。

その後は早め早めに加入を勧める話が多く、老後資金の準備をする方法についての話に戻そうとしても、具体的な老後資金調達の方法は一切提案されませんでした。

やはり自身にメリットのある商品をできるだけ多く契約をさせたいのだと思わざるえない対応でした。

今回の2回目の相談は具体的な保険の詳細を提案をされましたが、気になる部分の説明や解説は少なく、提案していただいた商品以外との比較等もありませんでした。

私個人の印象としては、商品内容の説明よりも勧誘が多かった印象です。

無料相談の最後は「未解決の老後対策」

3回目の面談の前に、2回目の老後資金に不安を覚えた印象があったので、2回目の相談の後に以下のような内容をメールでやり取りさせていただきました。

私:「個人的にはやはり今から老後に備えた2000万円への対策をしたい」

FP:「準備しておきます。」

とメールを送り、準備していただけるとのこと。

ただ、内容を聞くと結果的にはプランは準備して頂いてなかったようです。

内容としては保険よりも控除の大きい小規模共済や確定拠出型年金でやった方が良いとのこと。

サラリーマンの方は小規模共済を使うことはできないので、確定拠出型年金で行うことになります。企業型DCがない会社の場合は2.3万円/月、企業型DCがある場合は2.0万円/月行うことができ、年間5%で運用が回れば35年ほどで積立てた額の2倍ほどの受取額になるという話をされました。

企業型DCがある場合でもない場合でも2.0万円/月行うことができるので2.0万円/月で実際にiDeCoシミュレーションができるサイトでシュミレーションすると、以下のような結果になりました。

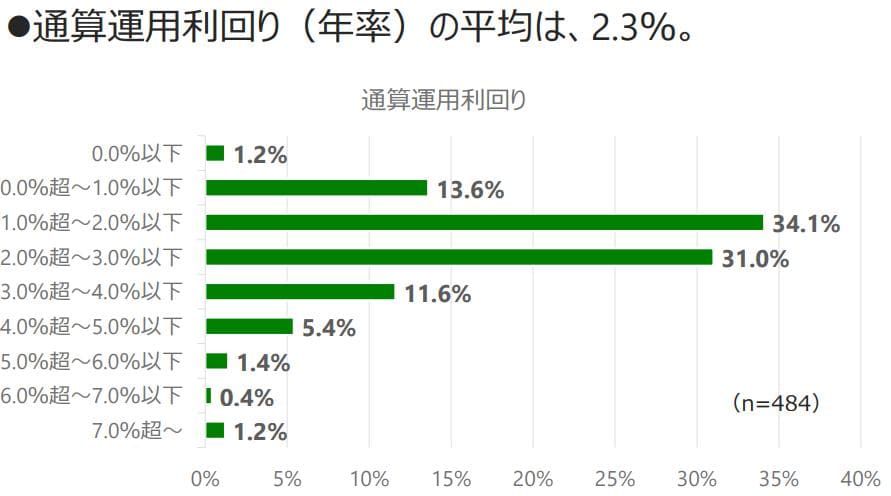

ですが、平成30年度の確定拠出年金実態調査結果によると運用利回り(年率)の平均は、2.3%だったという結果です。

ですので、この現実的な結果をもとに2.3%でシュミレーションを再計算すると以下になります。

35年もかけて運用したとしても、返戻率は約162%という結果になります。

皆さんがお金のプロだと思っているFPさんという方々はこのようなことを言ってきたりする方もいるということを覚えておきましょう。

理想と実際の結果は違いますが、提案してくるのはあくまで理想です。

ただ、現実を生きる私達に必要なのは本当に増えるかという実際の結果のみです。

老後資金は高収入教育費なしの時に準備をするのがいいか?

今から準備してもいくらあったら安心なのか?

なんていうのはわからりません。

また、今後介護費用がどのくらいかかるのか?

年金の開始年齢が今後伸びるのではないのか?

他にも色々な要素があります。

なので、いくら貯めるか?ではなく今、拠出できる金額を毎月運用することが大切だということを行ってきました。

その拠出できる金額でとりあえず保険で運用しましょうという意向。

FPさんの成績(給料)はいかに契約をさせるかで決まります。ですが、上記で説明したように契約者側は10~15年契約をしてやっと元本割れを防げるレベルになります。これでは非常に効率が悪く契約者側にはほどんどメリットがありません。

実際にはこういった提案をしてくるFPと私達の間には、利益相反の関係が付きまとうのだと考えさせられる提案です。

もしメリットがあるとしたら契約してから10年以内に死亡し、遺族に保険金が入ることぐらいでしょうか。

また、お話の中で5%で運用された場合ということをこの方はよく言っていました。そのため「本当に5%で運用されるのか?」という質問をしましたが回答は、

「債券系ではそのような商品はないのでマニュライフ生命の変額養老保険で自分でファンドを選んで可能性の高いところに投資して行くのが良いと思います。

その中でもインデックス系のファンドがいいと思います。ただ、将来のことはわからないので最終的には自分で決めてください。」

と、あくまでも責任はご自身で。というスタンスです。

しかし、インデックス系のファンドで5%とは常識的に考えるとかなり難しい可能性です。仮に経済に合わせてファンドマネージャーが積極的に売買をするアクティブ系であれば、5%の運用成績を出せるかもしれませんが、信託手数料や購入時の手数用も高くなります。

つまり、5%での運用という前提自体がかなり怪しい内容。運用に関しては自己責任ですので、FPに全てを委ねることはしませんが、それでも色々説明してくれた最終的には「自分で決めてください」と言われれば、多くの人はアクティブ系やインデックス系のどちらかを検討するはずです。

面談を終えて見えたFPの現実と大切なこと

今回の相談は新型コロナウイルスの影響もあり、リモートワークで行われました。しかし、2019年の老後2000万円問題や昨今の新型コロナによる不況で、多くの人がお金や将来に対して不安を強く抱き、お金のプロと呼ばれるファイナンシャルプランナーへの相談件数が増えているは想像に難くないと思います。

FPという肩書に「お金のプロ」なんて聞けば、安心感も生まれるでしょう。しかし、FPとはあなたが思っているほど特別な資格でも知識人でもありません。

こういったお金の相談をするFPが信頼できるのか?という話し自体があまりネットやテレビといったメディアで取り上げられることはありませんが、それでもお金を題材にした雑誌やサイトでは、FPが話すからこそお金の話に信用性があるかのような形で紹介しているところもあります。

ある意味、ここ数年が最も「お金の話題」に対して事欠かないと私は考えています。そして、だからこそFPに相談するだけではなく、真面目に現状と将来を見つめ直して考える必要があります。

実際に今回私が相談した内容である保険や年金、老後不安をFPに相談する人は多いでしょう。しかし、実態は具体的な解決策ではなく、節税や運用例を出すものの、解決には至っていないのが現状です。

また、提案内容を見てみると、相談者側とFP側では利益相反のような関係まで見えてきます。

もちろん、提案内容が全て間違っているとはいいませんが、あなたの抱いている不安はFPに相談することで払拭できるのか?今一度考えてみてください。

病気の診断や医療方面では、「セカンドオピニオン」と呼ばれるものがあります。これは第二の意見という意味で、症状や医療法について主治医以外の医師の意見を聞き、参考にすることを指していますが、人生で必要なお金の相談に関してもこの「セカンドオピニオン」は必要だと私は考えます。

まずは相談する、という行動は大切ですが、それが正しいものであったり、本当にあなたに適したものであるかを考え直したうえで、老後の不安を払拭するための行動になっているか、不安になった人はぜひ私に相談してみてください。

相談するだけでも、今まで知らなかった無駄や新しい解決策が見えてくるはずです。

⬇️この記事で『少しでも得るものがあった方』は、バナーをクリックお願いします。ブログを書く励みになります。にほんブログ村

全般ランキング